中国支付清算协会副秘书长 马国光

近年来,国内网络支付行业整体保持安全、平稳、高效运行,有力支撑了我国电子商务的发展和社会消费的增长。市场主体积极拓展支付应用场景,不断推出创新产品和服务,丰富和完善了支付生态圈功能,在便民支付和消费领域发挥了积极作用。与此同时,人民银行基于科学的监管顶层设计,对网络支付业务的规范和引导逐步加强,指导和支持市场主体业务创新。一是研究制定网络支付业务专项法律法规,形成全面监管制度体系。二是强化专项业务整治和社会监督,严厉打击支付市场违规乱象。三是推动支付清算基础设施建设,完善现代化支付服务体系,有效契合了金融行业强监管、守住不发生金融风险底线的总体要求。

境外国家网络支付业务发展概况

1.荷兰在线网银支付(iDEAL)。iDEAL始于2005年,是一种在线实时银行转账的支付方式。2017年,iDEAL占据荷兰支付市场56%的市场份额。在所调查的230个荷兰电商零售商中,有95%的零售商提供iDEAL支付选项。

2.美国安全跳转支付(SVP)。安全跳转支付(Secure Vault Payments)是由美国电子支付协会开发的无纸化、低欺诈风险的支付方式,于2008年上线运行。SVP以现有银行结构为基础,依托消费者对金融机构的信任,为消费者带来了安全、低成本的支付方式,且欺诈风险大幅降低。

综上,一是境外国家或地区的网络支付业务主要基于银行账户体系办理,在创新发展过程中逐步形成一套标准、便捷的支付业务流程,能够为客户提供多银行、多账户的支付方式选择。二是便捷性和安全性是网络支付服务提供者业务创新的基本原则和方向。在业务模式设计中,都对交易验证、客户信息保护、资金担保等主要环节进行严格把控,实现了对支付交易安全性和便捷性的有效平衡。三是市场主体在业务发展过程中,需兼顾好银行、运营商、用户、商户等多方之间的利益关系。

我国商业银行网络支付业务模式

1.业务模式。商业银行结合国内用户需求,不断优化网络支付业务模式。截至目前,主要模式包括网上支付和移动支付两大类(图1)。

图1商业银行网络支付业务模式

网上支付业务包括网银支付和跨屏支付。网银支付有两种业务模式,一种模式的应用场景为商业银行的自营商城。用户登录商城,选购商品或服务生成订单,经商户页面跳转至该行网银页面。类似于SVP模式,用户可以选择在该银行开立的任一账户,通过交易验证后完成支付。另一种模式的应用场景为京东、美团等外部商户,用户选购商品或服务后,选择付款银行,经商户页面跳转至该银行网关后,输入卡号、身份证号、手机号、CVV2等信息完成身份验证后进行支付。跨屏支付是指用户选择付款银行,在网银页面出现包含订单信息的二维码,再使用同一银行手机客户端扫描二维码完成支付。

移动支付业务主要包括银行APP支付、H5页面支付和PAY类支付。银行APP支付是指交易订单生成后,用户使用商业银行手机客户端进行支付,包括扫码支付、外部商户跳转调用商业银行APP支付和商业银行APP内场景支付等。H5页面支付是指在商户APP选购商品服务并选择付款银行后,无需跳转调用银行APP,而是在生成的H5页面输入银行账号、密码等信息完成支付。PAY类支付是指使用手机NFC功能完成支付,如Apple Pay、HUAWEI Pay和SAMSUNG Pay等。

2.交易验证方式。商业银行网络支付业务交易验证方式主要包括账号/卡号和支付密码、短信验证码、静态口令、动态口令、USB-Key、生物识别等。如工商银行、建设银行、民生银行等已推出手机银行指纹支付业务。农业银行、招商银行等在手机银行“刷脸”转账、ATM刷脸取款应用等方面,推出基于人脸识别的新产品。另外,商业银行在协议中与客户约定,根据交易金额的大小采用不同等级的安全认证工具。

3.资金清结算模式。如付款人和收款人均为同一商业银行客户,商业银行从付款人的账户扣划资金,按照与收款人协议约定的结算周期划转至其账户。如付款人和收款人分别为两家商业银行的客户,付款商业银行从付款人的账户扣划资金,经合法的支付清算系统划转至收款人银行账户。

综上,商业银行结合国内用户需求,不断完善支付功能,优化支付业务流程,网络支付便捷性和安全性日臻成熟完善。一是支付渠道和方式从基于PC端的网上支付拓展到基于手机端的移动支付。二是从服务自拓展商户模式发展到与支付机构等主体合作的开放模式。三是为客户提供多样化的账户选择,从仅支持客户选择单一银行账户进行交易验证支付,发展到对同一客户在同一银行开立的各类账户进行关联管理,支持用户自主选择账户进行支付。四是综合应用安全模块及加密技术、身份识别及认证技术,同时采取相应的交易限额管理措施,保障网络支付交易的安全性。

我国互联网银行网络支付业务模式

1.业务模式。互联网银行的网络支付业务模式主要包括代收业务、转账业务、消费支付业务模式三种。代收业务模式,基于互联网银行与借款人签订的委托代收协议,通过代扣渠道(如银联)向指定的他行还款账户发起代收,主要应用场景为贷款还款。转账业务模式,客户通过签约或注册互联网银行电子银行功能(包括网上银行、手机银行),通过网银或APP的转账功能发起支付指令,完成资金划转,主要应用场景为银行卡转账。消费支付业务模式,客户与支付机构签订快捷支付协议,支付机构通过对接银行后台系统完成客户姓名、身份证号、预留手机号及银行账户信息验证,将银行账户与支付账户绑定,实现快捷支付功能。

2.账户开立方式。互联网银行对公客户开户基本采用线下上门核实并线上查证客户证照信息的验证方式。对私客户主要通过互联网银行官方APP、公众号等电子渠道为客户开立Ⅱ类、Ⅲ类银行账户。此外,互联网银行可通过与客户面签、联网核查等方式,将Ⅱ类银行账户升级为Ⅰ类银行账户。

3.鉴权方法。当前市场主体主要使用的鉴权验证渠道包括国有商业银行、全国性股份制商业银行联盟体、人民银行跨行账户信息认证服务平台、国家企业信息网、中国银联银行卡认证等。受到准入壁垒、数据库信息不全或缺乏相关主体授权等因素影响,多数互联网银行目前以四要素验证为主,即对姓名、身份证号、手机号及绑定银行账号进行验证,并辅以Bin码识别、打款认证等方式作为第五类验证要素。

我国非银行支付机构网络支付业务模式

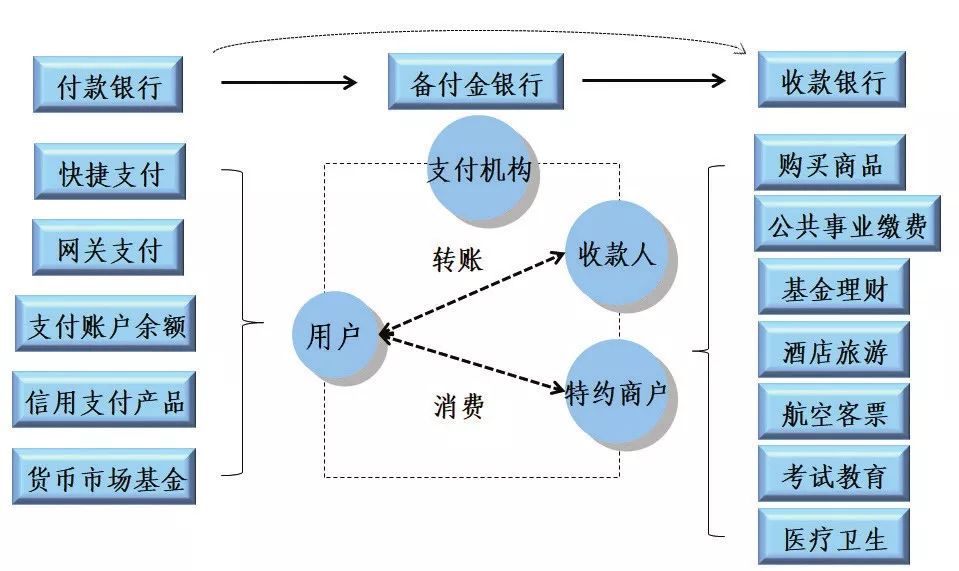

1.业务模式。根据支付业务资金是否直接来源于客户的开户银行账户,可以将支付机构网络支付业务模式(图2)分为支付账户模式和银行账户模式。支付账户模式包括支付机构的支付账户余额支付(如支付宝余额、微信零钱等)、信用产品支付(如蚂蚁花呗、京东白条等)、货币基金支付(如余额宝等)。银行账户模式包括快捷支付和网关支付。

图2 支付机构网络支付业务模式

2.鉴权及交易验证方式。支付机构网络支付业务交易验证方式有以下几种:一是在使用支付账户余额支付或快捷支付时,客户直接输入账号和支付密码支付,当超过一定额度时,支付机构会要求客户输入绑定手机的短信验证码进行辅助验证。二是使用网关支付,跳转银行网关后,输入银行账号和密码,按照用户在开通网银时与商业银行达成的协议约定,根据交易金额的大小采用不同等级的安全认证工具,包括静态口令、动态口令、USB-Key等进行交易验证。三是采用生物识别技术作为辅助验证或组合验证手段。

3.聚合支付业务模式。聚合支付是指聚合支付服务提供方将不同机构发行的条码整合为一个通用聚合条码,在特约商户处布放,同时聚合商业银行、支付机构等多种支付渠道。用户可以在移动终端使用已聚合的支付渠道APP应用(如支付宝钱包、微信支付、百度钱包、京东钱包等)扫描通用码,在付款页面中输入付款金额和支付密码完成支付,相关交易传送至对应的支付渠道进行处理。

综上,我国支付机构立足于提供小额、快捷、便民小微支付服务的原则,通过与商业银行合作,基于银行账户和支付账户为客户提供多样化的网络支付服务,在一定程度上拓展了商业银行支付业务的广度和深度,满足了广大客户购物消费、公共事业缴费、公交出行等便民支付需求。支付机构按照监管制度要求,通过加强对客户实名制、交易验证、交易监测、交易限额、商户管理等环节的规范管理,保障网络支付业务的安全性和客户账户的资金安全。

网络支付业务模式发展展望

随着备付金集中存管、账户分类管理、客户实名制管理等监管要求的贯彻执行,基于银行账户的快捷支付模式和网关支付模式将可能逐步成为市场主体网络支付业务创新发展的主流。其中快捷支付将在小额便捷支付领域中发挥重要作用,而支付账户支付将作为快捷支付的有效补充。

1.银行账户在网络支付业务中的主体地位将逐步得到强化。借鉴境外市场主体为客户提供多银行、多账户的多样化支付方式选择模式,国内市场主体将强化银行账户在网络支付业务中的主体地位。由于具有业务操作流程便捷、客户体验好、方便账户及账务管理等优势特点,未来“客户选购商品服务、跳转网银登录后,可选择多账户支付”的模式或将成为银行网络支付业务模式的主流之一。此外,在备付金集中存管等监管政策背景下,支付机构需要调整与商业银行的合作模式,将导入(增加)用户和支付业务流量作为与商业银行合作的立足之本。因此,除力推快捷支付服务外,支付机构也需着力发展跳转银行网关支付业务,依托人民银行支付清算系统或特许清算机构平台,推动网络支付交易量和网银客户的增加。

2.多级别安全认证和交易限额管理手段将得到更广泛应用。商业银行将基于自身风险防控要求和保障客户账户资金安全的目的,为客户提供短信验证码、动态口令、USB-Key等多级别安全认证工具,并协议约定或基于客户实际交易情景主动采取相应的网络支付业务交易限额管理措施,更好地保障和平衡网络支付业务的安全性和便捷性。支付机构基于提供小额、快捷、便民小微支付服务的宗旨,遵循网络支付相关监管制度,在满足客户支付便捷性的同时,也将基于交易金额的高低辅以相应的交易验证方式,有效防范支付业务风险。

3.加强清算机构功能建设,提供平台支撑。清算机构为网关支付、快捷支付等业务模式提供平台支撑并发挥引导作用。一是根据市场主体创新需求,特别是针对网关支付、快捷支付等业务模式,形成标准化的业务处理流程、交易鉴权要求。二是研究制订报文要素和标准,实现跨主体间交易信息的真实性、完整性、可追溯性。三是建立、完善系统功能模块,形成安全高效的交易转接、资金清结算模式。

声明:本文来自金融电子化,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。