9月3日,顶象在北京召开“‘智’造关联,创‘心’服务媒体沟通会”。会上发布了国内首部针对团伙欺诈的白皮书——《关联网络+反团伙欺诈白皮书》。该白皮书介绍了国内团伙欺诈现状、特征、欺诈群体的定位追溯、损失与影响评估等,为企业提升风险管理、优化业务结构提供了量化参考指标和科学建议。

团伙欺诈渐成为企业的新挑战

团伙欺诈是有着明确分工和缜密“作战”计划的欺诈分子,娴熟运用各类技术升级欺诈手段,试探和研究目标平台的业务流程和策略,从线下到线下对各个场景展开立体化攻击,具有组织团伙化、攻击隐蔽化、内外勾结化、手段复杂化等特征。

《关联网络+反团伙欺诈白皮书》中,对团伙骗贷、中介包装、犯罪洗钱及非法套现等四类常见的欺诈手段进行了分析,并对传统反欺诈手段无法有效应对进行了重点剖析。

1、主要基于黑名单、反欺诈分等评估独立个体的身份、设备和申请行为信息,而个人信息和和个体操作行为容易被伪造或“量身订制”化的包装,且三方的黑名单数据存在泄露隐私的合规风险而影响其稳定性,也容易遭到人为篡改、污染。

2、主要对已经被识别的风险类型进行防控,而“有组织有文化有技术”的欺诈团伙早已实现了欺诈手段的快速进化、并会对防控手段针对性做免疫调整。

3、独立个体的反欺诈评分等方式简单粗暴、非黑即白,没有充分利用个体与个体之间、个体在时间轴上的行为演变、个体在不同产品上的表现差异等更能反映全盘风险的信息,不能随着外部环境的变化而自动调整,无法对有潜在风险的的用户进行动态科学判定,更无法对信用逐步恶化用户及时止损。

除了以上个三个原因外,宏观经济形势的动态变化影响信贷用户还款能力,部分机构无法对信贷用户进行全网的查询监控和全局的评估分析等现状,也进一步加大了金融机构应对团伙欺诈的难度。

三个实践案例解密团伙欺诈防控的全过程

基于团伙欺诈的现状和趋势,《关联网络+反团伙欺诈白皮书》介绍了反团伙欺诈的新一代人工智能应用方案——关联网络3.0,并以三个反团伙欺诈实践案例进对该方案行了详细解释。

以某金融机构挖掘出一个15人的骗贷团伙为例。

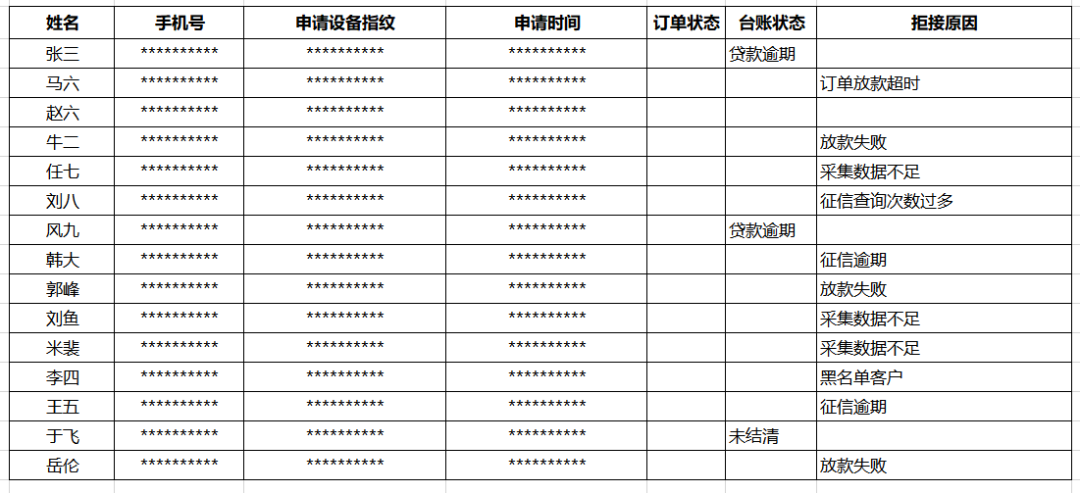

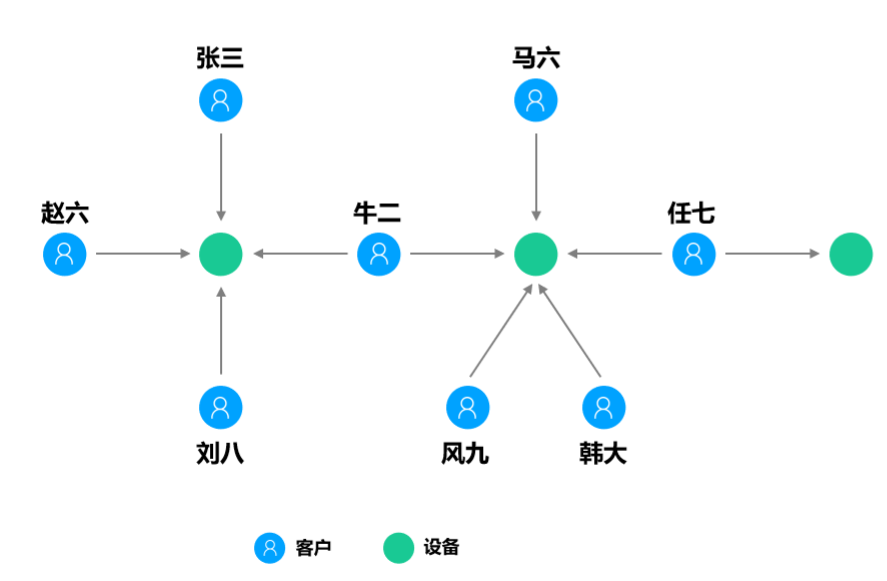

在三个月的时间里,15个贷款客户分别提交了15笔贷款申请、三笔通过审批,审批过程中未发现异常。通过关联网络分析发现其中一人与多个设备关联异常,该用户此前多次申请贷款且被拒贷,并且每次拒贷后即更换设备再次发起贷款申请。

通过进一步的关联追踪显示,该客户先后使用过的、发起贷款申请四台设备在两个月内先后被其他14人使用发起过贷款申请,而使用这些设备申请成功的三笔贷款已经有两笔发生逾期。再次回访和调研确认,这15人是恶意骗贷团伙。通过购买身份证、进行资料包装,反复申请贷款,骗取金融机构资金。

利用关联网络反团伙欺诈,能够动态定位潜在欺诈及高风险团伙,从源头追溯作案手段,系统的预测进化趋势,并精准定量评估欺诈等高风险操作的波及范围和影响力度,帮助金融机构快速识别异常操作,高效挖掘机构内外部的潜在欺诈及高风险团伙,增强对未知风险的防范能力,进一步完善和提高金融机构风险管理系统的可靠性和准确率。

下载白皮书:https://cdn.dingxiang-inc.com/files/10348/GuanLianWangLuo.pdf

声明:本文来自顶象,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。