文 / 中国外汇交易中心 汪宏斌

近年来,随着金融体制改革的不断深化,利率市场化和人民币国际化进程的稳步推进,金融机构的资金业务得到了快速发展、机构利润贡献度不断提升,已成为金融机构在严峻经营压力下的重要突破口。

伴随着资金业务的迅猛发展,金融机构的资产负债结构也发生了较大变化。同时,由于交易品种日益增加、交易结构日趋复杂,叠加频频爆出的债券违约、不当套利等风险事件,对金融机构风险管控能力提出了更高的要求和挑战。银行现在从事资金交易,往往是交易后的再进行风险评估,经常出现交易流程衔接不通、风险滞后的情况。为了实现交易前的风险预判,在交易前中后全流程中嵌入风险管理,我们在此探讨通过独立风险管理引擎实现全流程风险管理。

全流程集中式管理方案的思路

收益与风险相伴相生,资金业务是基于对市场趋势的预判、产品结构的把握、交易对手的了解等诸多因素的认识上,机构综合衡量各种风险因素后所做出的资产配置或资金融通的安排;本质上考验的是一家金融机构风险定价的能力。

风险定价能力,又依托于对整个交易流程的精准化管理。资金业务因其自身的独特性和复杂性,亟待从业务流程、业务品种和风险管控上补足短板,提升管理水平。

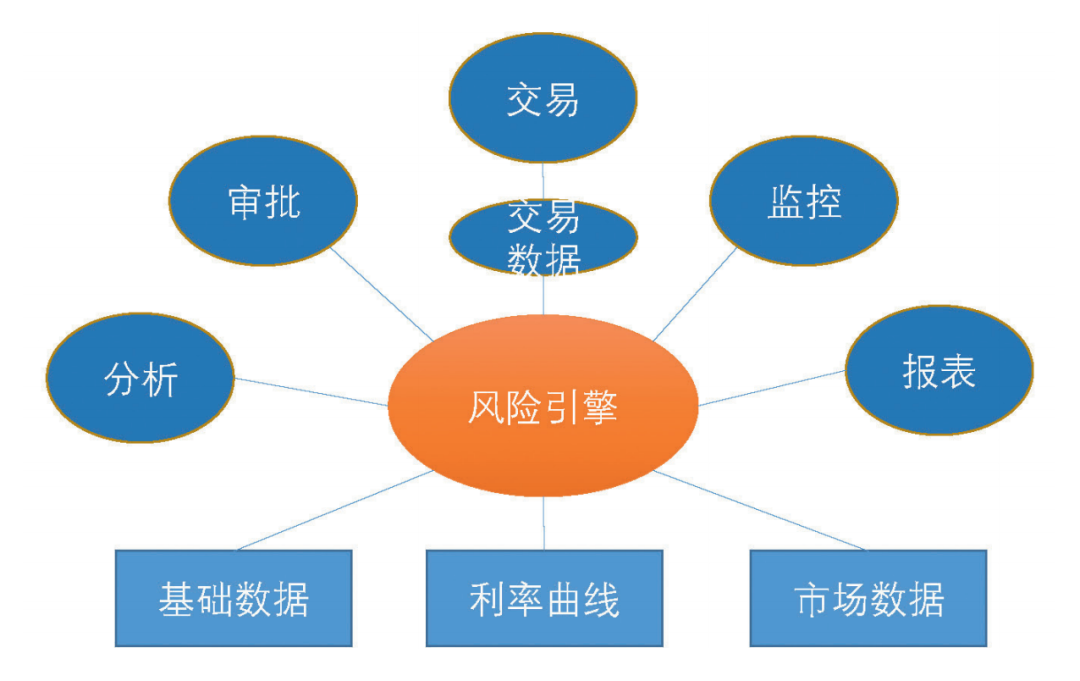

为了让前中后台都能识别风险、统一定价,我们设计了一套风险引擎,让前中后的各类应用都实时调用风险引擎,采用统一的市场数据和基础数据,共用的计算规则与算法,全流程实现统一的风险定价(见图1)。

图1 全流程集中式风险管理思路

为适应市场的迫切需要,金融机构对于全流程集中式管理解决方案有着广泛的期待,这一方案基于ComStar资金业务管理平台,通过托管服务方式,帮助银行间市场的会员机构建立了涵盖前台业务经办、中台风控审核、后台账务核算的本外币一体化直通处理平台,打通了资金交易流转的前中后全链条,为机构提供了一站式服务。

同时,该系统覆盖了资金业务本外币条线全业务品种,且能够快速响应市场变化及监管机构的新规要求,推陈出新,满足机构不断拓展的业务需求。

基于大数据的智能风险引擎实践

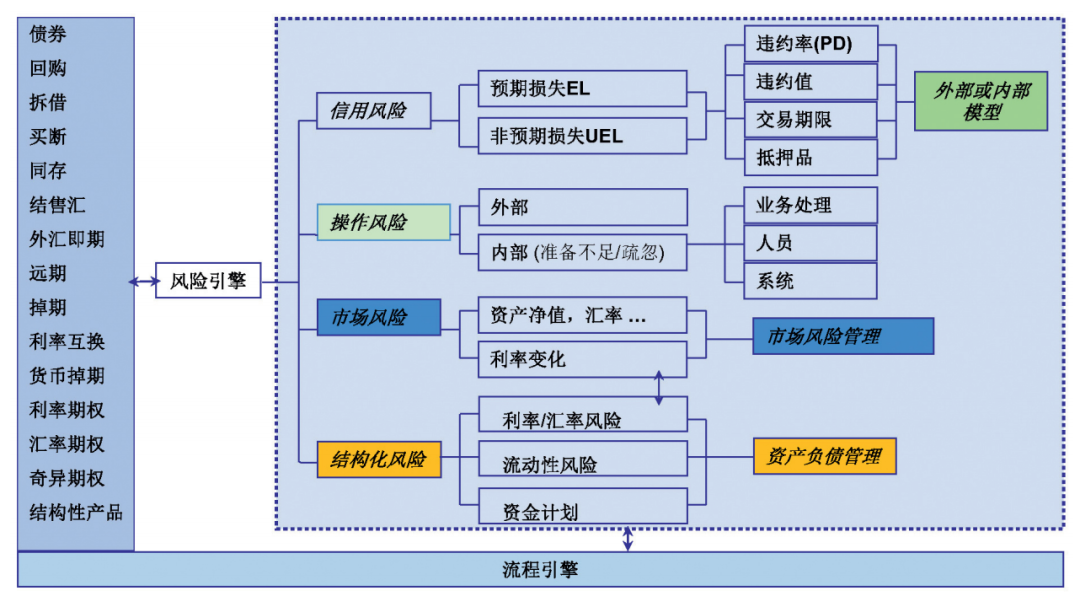

资金交易风险管理,全面再审视业务过程,从风险识别与应对、审批流程管控、强化计算引擎等角度进行大数据综合分析和设计,最终得以实现对资金业务的全方位管家式智能风险管控(见图2)。

图2 基于大数据的智能风险引擎

全面的业务品种支持:从业务产品上涵盖FICC的所有产品,如债券、回购、拆借、买断、同存、结售汇、外汇即期;各类衍生产品远期、掉期、利率互换、货币掉期、利率期权、汇率期权、奇异期权等;以及这几年广泛应用的结构性产品。

操作风险管理:采用直通式接口设计,实现从交易系统、行情信息等数据源至ComStar资金业务前中后台,以及银行内部系统的直通式自动化处理,降低人工介入的操作风险。

市场风险管理:借助风险量化分析工具,实时控管久期、凸性、DV01等参数变化,对交易价格与市价偏离度进行跟踪管理;并依托利率、汇率等实时行情数据,对市场风险进行全面监控和指标管理。

信用风险管理:搭载本外币统一授信管理模块,可实现系统内本外币资金业务授信额度的统一管理,支持交易类额度、结算类额度、资产额度的检核,以及底层穿透管理、交易准入管理、白名单设置等功能。

流动性风险管理:系统内置现金流分析和库存管理工具,并可结合机构流动性管理要求,对流动性指标进行配置化管理;实现流动性预警、交易事前流动性管控和事后流动性占用分析等诸多功能。

授权管理:灵活的业务流程管理架构,可根据机构授权管理办法,进行定制化设计,满足机构个性化需求;同时,所有审批记录均系统自动留痕备查,符合监管和审计规范。

独立计算引擎:统一接收和处理本币、外汇、理财管理系统传入的原始交易数据,并透过接口返回给各管理系统;内嵌算法可实现损益、现金流等大计算量操作,既减轻了各系统模块的计算工作负荷,又保证了计算逻辑的跨系统一致性。

打破固有岗位限制:由于资金交易贯穿全流程,而原来的岗位设置都是独立岗位,监管也要求前中后岗位分离,这导致在资金交易在估值定价和风险管理方面规则很难统一,也不利于业务开展和责任划分,通过统一的风险引擎,可以避免前后不一致的情况,实现统一定价和风险评估。

ComStar的大数据引擎

资金交易风险管理引擎根植于中国外汇交易中心ComStar资金管理系统,充分整合已有的先进经验和技术优势,不断探索和创新,为资金业务保驾护航。

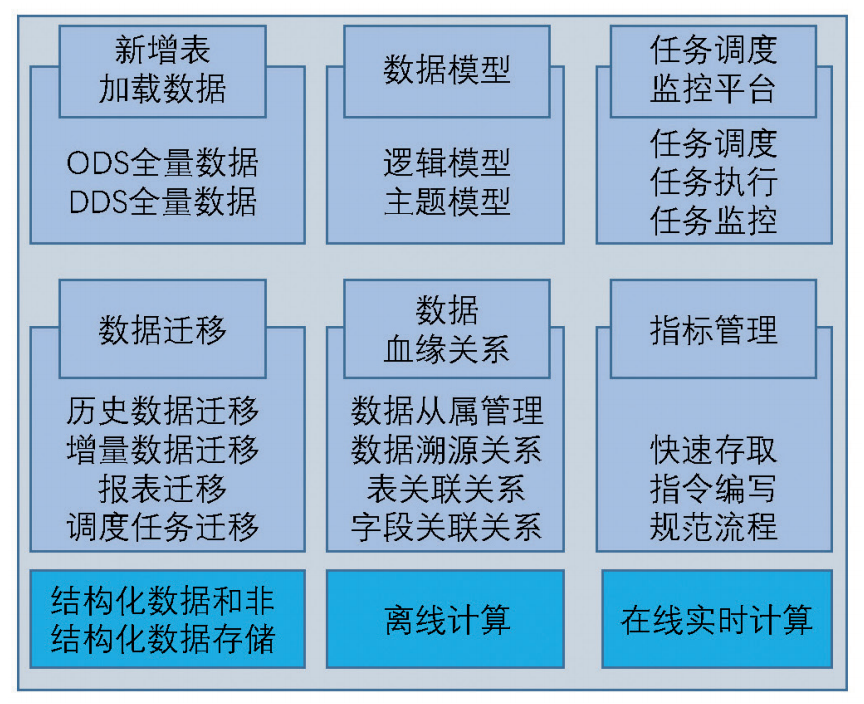

首创集中托管式服务架构。采用交易中心托管“云”模式,大大降低了市场的整体成本,尤其是中小金融机构的系统建设和运维负担;还能够根据市场及监管发展动态,提供免费的系统自动更新服务,从而减少后续的升级成本投入(见图3)。

图3 金融大数据集中存储

集成式客户端一体化服务。通过将风险管理引擎与资金管理系统、理财产品系统、主经纪商系统、信息终端等封装集成于同一个软件界面上,可以将远端接入端点服务、本地数据服务、UI嵌入服务等提供给各业务模块使用,提升用户使用的体验性、流畅性和便捷性。

数据湖助力风险治理。借助大数据管理方案,将交易数据、行情数据、审批流数据、风险指标、风险授信、风险计量与监控等积合而成的数据湖,供给机构进一步提炼分析,形成风险管理分析报表,推动完善风险治理架构和管理机制。

创新引领未来

“明者远见于未萌,而知者避危于无形”。ComStar智能风险引擎正是在不断的创新迭代中,实现了对风险的识别、预警、计量、监控等全面管理;也因其独创性和诸多优点,获得了大量金融机构的认可和推崇,创造了良好的社会效益。

自主知识产权,打破国外垄断。风险管理系统由于其跨学科所带来的专业性和复杂性,长期以来,只能依靠国外厂商提供的技术服务;而ComStar智能风险引擎的面世,使我们摆脱了国外掣肘,增强了产业链供应链自主可控能力。

以科技创新助力行业发展。凭借丰富的人才储备和科技创新实力,ComStar可以为银行间市场会员提供专业的产品和咨询服务,协助机构优化内部管理,提升管理水平;并通过资金业务处理效率的提高,带动银行间市场交易效率的整体提升,为市场的活跃及增长打下了坚实的基础。

声明:本文来自金融电子化,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。