作者:中国银联风险控制部总经理 郭琦

中国银联风险控制部总经理 郭琦

近年来,受宏观环境变化、业务创新发展、产业风险演变等多方面因素叠加影响,风控数字化转型已成为适应产业发展大势的必然选择。中国银联主动谋划,坚持“支付为民”理念,严守“风险为本”原则,积极构建以“三重四层两翼”为特色的数字化风控体系,以数据要素为驱动,以智能技术为支撑,以联防机制为保障,以产品服务为抓手,通过科技武装、业务联动、合作创新,实现风险防控的智能化、精准化、敏捷化和价值化,有效防范化解金融风险,有力促进业务高质量发展。

一、新形势下银行卡产业风险变化与挑战

当前,国内经济和银行卡产业都处于转型发展关键期。随着监管政策趋严、市场主体多元、商业模式升级、产品创新活跃,产业风险形势日趋复杂,各种新老问题交织变化,给风险防控工作提出了诸多新挑战。

1.产业新形势

放眼产业内外,法制、监管和市场环境正在发生深刻变革,产业发展面临新的形势。

法律法规持续完善。《中华人民共和国民法典》《中国人民银行金融消费权益保护实施办法》《最高人民法院关于审理银行卡民事纠纷案件若干问题的规定》《中华人民共和国数据安全法》《中华人民共和国个人信息保护法》等重要法律法规陆续出台,对产业各方适应政策环境变化,加强数据安全管理、个人信息保护及消费者权益保护等方面均提出更高要求。

监管政策不断趋严。监管部门和公安机关持续推进涉赌涉诈等突出风险排查与整治工作,产业链各方在账户、商户及终端全生命周期管理、资金流向监测、技防能力建设等方面受到更加严格的责任约束。

市场环境深刻变化。市场竞争加剧,业务增速放缓,产品创新升级,盈利空间压缩,经历多年高速发展的银行卡产业步入调整和转型的关键期,精细化风控和运营能力成为各方实现突破的核心竞争力。

2.风险新变化

在新冠肺炎疫情反复、资本扩张加速、外部攻击升级等因素综合作用下,银行卡产业风险呈现出新的变化。

电信诈骗、涉赌、洗钱成为网络支付时代新的风险表现形式。新型风险通过层层包装与实际业务紧密嵌套,并与套现、营销套利、信用等各种风险交织融合,隐蔽性、扩散性、对抗性不断增强。

攻击目标向支付业务全链条、全方位扩展。风险攻击对象由资金交易环节向开户、绑卡、交易、授信、转账等全链条渗透,由消费向信息验证、资金划付等渠道延伸,由借记账户向信用卡、II/III类账户及互联网支付账户延展,由对私业务向对公业务扩散,由非银行支付机构向中小银行甚至全国性银行蔓延,攻击对象由单纯的业务产品向产品、人员及系统多因素组合转变。

新技术、新渠道、新手法提升犯罪伪装力,对产业构成新威胁。短信验证、人脸验证等新型安全技术接连受到短信“嗅探”、对抗算法等智能攻击方式挑战,创新业务等低价通道被用于隐匿代还等违规交易的现象屡禁不止,具体商户、特定终端和产品成为资金转移的新渠道,而以恶意营销方式诱骗卡片侧录、以真假交易混合掩护非法资金转移、以账户租赁形式骗取银行账户信息等新型攻击手法更是层出不穷。此外,基于区块链协议的线上赌博、基于数字货币的网络洗钱、基于虚拟空间的网络攻击使得风险防控难度成倍增加。

犯罪团伙“资源”整合力度加大,跨界融合犯罪成为新趋势。中介包装骗贷与非法套现行为勾结,涉赌涉诈团伙与跑分平台串联,信用卡养卡机构与地下钱庄伙同,内部人员和外部人员串通,团伙之间的业务流程与利益输送更加紧密,犯罪产业链专业化、智能化和国际化趋势更加凸显。

3.风控新挑战

面对快速变化的产业环境和风险形势,风险防控正被赋予新的使命和内涵。《中华人民共和国个人信息保护法》等法律法规的出台使得平衡数据安全和合规应用的难度加大,产业各方需要承担的主体责任更重、监管问责更严;面对与技术创新、业务创新、合作模式创新等随之而来的风险,各方在寻找创新发展和风险防范的最佳平衡点方面面临考验;此外,在金融消费者权益保护问题关注度不断提高的背景下,如何在保护消费者权益的同时保护金融机构的正常权益和自主经营,更是迫切需要解决的难题。为应对上述挑战,实现个人信息的合规应用、客户画像的精准识别、产品风险的有效定位,必须依靠大数据、人工智能、机器学习、复杂网络、区块链等新技术、新战法,全面提升数字化侦测识别、研判分析的能力和水平。

总体来看,产业和监管对于打造跨界和全链条风险防控机制的要求越来越高,对于加强网络安全和内控管理的标准越来越严,对于提升精准风险防控能力的需求越来越迫切。这就需要产业各方进一步提高站位,加强协作,拥抱科技发展变革,全力推进风控数字化转型升级。

二、中国银联数字化风控的探索和实践

践行数字化风控,需要扎实提升风险的洞察力、识别力、辨别力和化解力,既要宏观布局、洞悉局势,又要精准识别、主动出击,更要科学评估、区别对待,还要分类施策、把控有度。中国银联在现有风险防控基础上,积极打造以主动防御、精准识别、联防联控与增值赋能为目标的数字化风控体系,构建覆盖基础风险防控、标准API输出与定制化解决方案的三级应用架构,优化完善内外协同与联防联控工作机制,实现分类别、多层次、全方位风控服务,更好地支持产业高质量发展和数字化转型。

1.以数据要素为驱动,打造全天候风险态势感知能力,实现风险“看得见”

强化产业风险信息共享。丰富数据来源,新增涉赌涉诈、套现套利、信用卡资金限制领域名实不符商户等黑灰名单信息,同步提升系统化对接支持能力,目前信息查询接口机构月均调用量达900万次。

夯实数据基础能力平台。建立百亿量级的风险数据集市,研发涵盖欺诈、信用、合规、清算等方面的多元化风险数据标签体系,风险标签月均新增数量约2亿条。

配合建设数据分析系统。在中国人民银行的指导下,依托中国银联平台资源优势,承接风险监测与账户核验、司法协查、电信诈骗资金查控等系统的建设和运营,不断提升可疑涉案账户关联排查运算分析能力,进一步推动账户风险管控和源头综合治理。

打造事前预警感知平台。自主研发风险态势感知平台,重点提升对潜在集中攻击、业务异常变化、重大系统性风险的探测识别和预警提示能力,实现从传统基于事中、事后的被动风险防御向主动风险管控转变。目前平台成功部署160余项观测指标、数百个预警模型,累计预警百余起风险事件。

2.以智能技术为支撑,实现对各类风险的精准施策,做到风险“辨得清”

构建分级分类多维风险模型体系。积极应用专家规则、机器学习、复杂网络等技术,结合账户、商户、设备、场景、位置、行为、团伙等各类要素,研发上线智能化分析决策模型,全面覆盖银联网络重点业务和产品,模型精准性达到行业领先水平。其中在涉赌涉诈风险防控治理领域,应用大数据、程序扫描、关联图谱等智能技术,部署100余个多维度涉赌涉诈风控模型,有效遏制了银联网络涉赌涉诈风险。

建设一体化智能风控系统。强化风险交易实时分析,实现交易高并发下的评分和决策响应时间分别低于30毫秒、50毫秒,达到业内先进水平。建设风控中台、数字化风控服务平台、用户动态风险决策等系统平台,建成数字化的风险服务流、工作流和管理流构架,为各类客户提供一站式风控服务。

打造灵活高效的组件模块工具。整合数据和技术能力,建设风险画像、风险名单、风险特征等中间层组件化服务能力,开发查询类、解析类、核验类等近10个维度丰富、有用易用的API风险服务接口,通过中台服务集成至各业务系统,为前端市场提供嵌入式风控服务。自主研发覆盖模型开发、数据分析和风险运营等环节的风控工具,其中涉赌挖掘工具可自动获取赌博网站收款账户,交易分析工具可实现批量套现、赌博和洗钱交易分析,团伙关联工具可自主跟踪甄别黑产团伙,自动化流程机器人可自动分发风险案例和生成报表,为中国银联内外部客户提供智能化技防能力支撑。

探索风险领域的前沿技术应用。会同多家大中型机构开展区块链共享技术风控应用试点,联合多家机构积极探索基于联邦学习的多方联合建模,与公安机关合作成立打击预防金融支付犯罪联合实验室,有效推进随案作战、技术研判、攻防对抗等工作。

3.以联防机制为保障,提升银联网络有效防御风险的综合实力,保证风险“管得住”

构建产业平台协作机制。形成了以中国银联董事会风险管理委员会、银行卡安全合作委员会、互联网金融支付安全联盟为核心,以信用卡高层研讨会、风险管理委员会工作组会、信用卡同业风险联席会议等为补充的多层次、广覆盖的工作体系。

健全银联网络风险制度。确立了涵盖“规则、标准、指引”三个层级的银联网络风险制度体系,覆盖了清算风险、支付信息泄露风险、欺诈风险、合规风险等主要类型,近年来会同产业各方制定和编写《支付风险智能风控应用与评估指引》《数字支付时代安全白皮书》等多项面向数字化时代的行业制度和研究报告,推动智能风控的标准化应用和输出。

提升风险联防处置质效。加强与行业协会、同业机构的沟通联动,强化警银协作,健全跨境风控合作,打造跨机构、跨网络、跨行业、跨地域的多向反馈及案件研判机制,并借助系统化手段提升货物拦截、资金挽损、案件处置效率,增强跨界风控能力和水平,2017—2020年,为产业各方累计挽回损失近20亿元,累计协助公安机关查处案件17万余起,排查金额近万亿元。

开展银联网络风险交流培训。依托基础培训、进阶培训、高级研修、高层论坛等多层级培训体系,通过线上线下相结合的方式,及时研讨交流监管政策、风控热点、典型案例、智能技术等最新内容,每年为产业机构培养和储备大批风控人才。依托上述优势和能力,银联网络整体欺诈率从2017年一季度的2.35BP下降至2021年三季度的0.22BP,持续处于全球、亚太地区低位水平。

4.以产品及服务为抓手,推进金融数字化生态建设,力争风险服务“用得好”

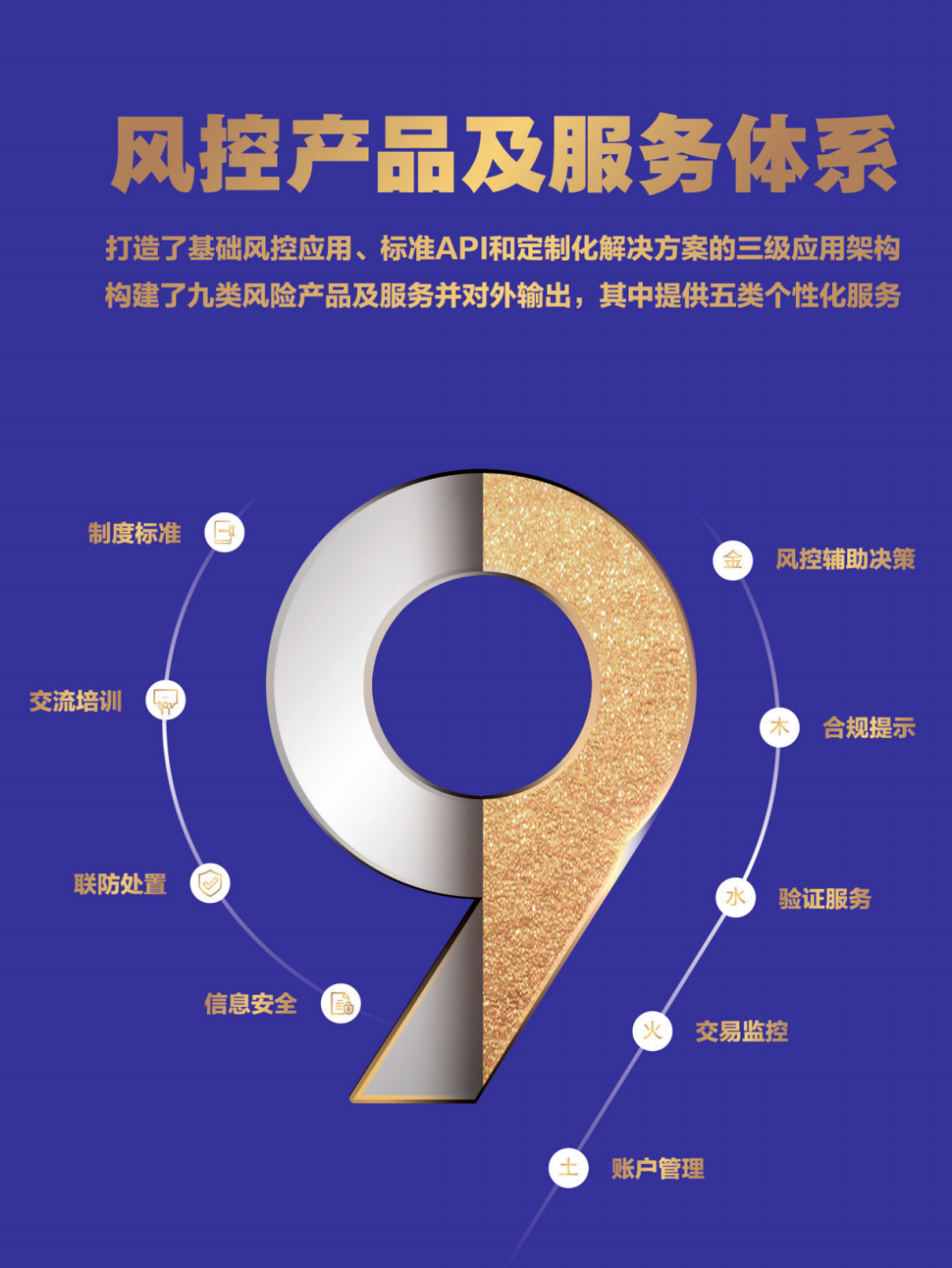

打造风控产品体系。面向机构的线上获客、营销活客、银行卡生命周期管理、普惠金融等各类需求,推出“银联风控赋能”主品牌和“金木水火土”五个系列产品,构建覆盖基础风险防控、标准API输出与定制化解决方案的三级应用架构,对外提供标准化与差异化兼具的风控服务。

深化风控服务内涵。针对机构在防赌反诈、账户管理、资金流向监测等方面普遍存在的痛点和难点,快速研发和优化合规提示、数据验证等多类市场急需的产品,设计账户风险监测管理工具及云端服务解决方案,与多家厂商探索开展小微商户风险产品共建,打造浙江义乌商户账户冻结风控、江苏地区银行收单风控等具有区域特色的风险服务标杆案例,从设计、研发、交付、优化等环节全面提升产品价值,得到客户高度认可。

完善精细化产品运营体系。制定规范化运营流程,建立标准化运营指标,提供一站式服务中心,通过RPA流程机器人、产品Q&A常见问题库、全流程代理运营等方式,为机构提供个性化、自动化分析运营服务。2021年前三季度,累计为机构提供产品运营服务1300次,为14家机构提供相关系统操作培训,为40家机构提供个性化运营报告。

开展风险服务全面合作。按照“全面覆盖、分类管理、精准服务”的策略,在过去提供交易风控产品的基础上,与国有银行开展基于银行卡生命周期管理服务的全面合作,并向股份制商业银行、区域性银行延展。截至目前,与包括全国性商业银行、区域性银行在内的140余家机构合作签约,以风控产品服务为纽带,持续深化新型合作模式。

三、深化产业风控数字化协作的建议

加快风控数字化转型不仅是支付产业实现高质量发展的必由之路,更是产业机构补齐业务短板、重塑竞争模式、实现经营突破的关键之举。站在新的起点,如何有效应对内外部环境变化,合理把握好风控节奏和力度,稳妥平衡好防风险和稳发展的关系,强化数字化转型下的风险联防协作,是需要产业各方共同努力解决的问题。在此,提出以下几点建议:

1.底线共守,构建支付新业态下的账基风控体系

贯彻落实监管政策要求,适应账基业务发展需要,各账户经营主体联合构建行业级账户风险监测管控能力。一方面共同完善账基业务基础设施,加快跨行风险监测与账户核验平台建设对接,构建起一套完整的金融支付账户全生命周期管理的系统支撑平台;另一方面持续健全账户风险交互协查机制,深化行业账户风控能力应用,加强涉赌涉诈、“一人多卡”等重点风险监测排查,对高风险账户保持全行业的高压打击态势。

2.合作共享,打造风险信息互联互通数字化高速路

产业各方应以更加包容和开放的心态,积极参与风险名单和案例共享,对接产业风险信息共享平台,快速跟踪和有效跟进产业风险变化。进一步深化与公安司法机关、行业协会、大型互联网平台的信息共享,实现风险信息全面快速覆盖。中国银联也将通过打造风控领域移动小程序、升级共享系统支撑技术和拓展区块链共享应用试点等方式,协助产业各方实现风险案例线上研讨和风险名单安全查验,通过数字化能力提升机构之间的风险信息流转效率和应用价值。

3.技术共创,建立产业新型风控技防合作关系

在黑产技术不断升级的背景下,产业各方应进一步加强技术、模型、产品层面的合作,开展技术研讨,共享模型特征,探索跨机构的联合建模合作,总结和分享行业最佳实践,共同制定发布行业风控技术标准和规范。同时,中国银联将持续升级风控技防输出和产品服务能力,一方面提供模型特征、线索提示、联邦学习工具,协同各方开展技防实战应用;另一方面升级三级应用架构和五类风控产品及服务,与商业银行和支付机构在模型共建、产品共研等方面深度合作,联手打造定制化的解决方案。

4.风险共治,升级跨产业风险协作新生态

产业各方应进一步深化产业风险联防联控,建立健全与公安司法机关、网信办、行业协会、境外卡组织、电信运营商等各方的协同机制,同步升级风险联防处置机制,在开户风险识别、可疑交易处理、异常资金管控、客户数据核验等各个方面,应用数字化手段提升精准识别和分类处置能力。加强反洗钱和金融消保协作,共同应对反催收联盟、职业投诉、恶意投诉、地下钱庄等行业痛点,携手通过云闪付App、银行App等移动数字传播形式,提升金融消费者权益保护意识。同时,中国银联也将在中国人民银行的指导下,积极依托卡组织独特的平台和能力优势,充分发挥纽带和桥梁作用,携手产业机构,着力构建数字化时代的风险联防协作机制,持续推进产业高质量发展。

本文刊于《中国信用卡》2021年第12期

声明:本文来自中国信用卡,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。