文 / 中国工商银行 马旭东 苏彦

2017年12月以来,银监会连续出台加强监管的政策并开出巨额罚单,显示着“史上最严监管年”正在到来。我国金融风险仍处于易发高发期,风险的生成机制和表现形式更加多元,呈现出传统风险与新型风险共生,线下与线上风险并存,单一风险和市场风险叠加等特点,需要我们准确把握业务安全需求,不断增强专业服务能力。

中国工商银行主动跟踪大数据、人工智能等新技术动态,积极尝试新技术在风险管理领域的应用,于2013年研发投产外部欺诈风险信息系统(以下简称融安e信),通过整合工行集团内部、社会公信体系、银行同业、反欺诈组织等多渠道风险信息,建立企业级全球风险数据库,并根据业务风险防控需求与银行各业务系统自动对接,实现对业务风险的实时预警控制。该平台集风险目标识别、风险交易预警、风险管控方案咨询等多功能于一体,能够在业务快速发展和风险形势日益复杂的严峻环境中,精准识别风险对象的身份、评估风险等级、预警风险内容和制订防控策略,从而提供深度反欺诈保障。

业务功能

融安e信依托大数据平台和机器学习平台,为总行业务系统、分行特色应用、行外金融及企业客户提供各类金融风险服务。融安e信如图1所示。所提供的服务和作用如下。

图1 融安e信系统功能

1.风险类服务致力于全量风险的一键式综合展现,为业务决策提供风险预警支持。融安e信实现了风险名单信息的统一采集、存储和分析,依托科学有效的清洗、归类、转码、联动、整合、交叉验证机制,通过查询获得客户全景风险信息,能够在产品准入、客户特征勾勒、黑名单信息的跨界共享上发挥重要作用和巨大价值。

2.情报类服务能够提供精准的企业情报服务。包含企业工商信息、新闻舆情、企业年报、企业环境信用评价、实力评价等多维度,展现多维情报,帮助客户对企业进行立体勘察,全面了解对手信息,并根据客户关注的企业维度,定期推送新注册企业信息。

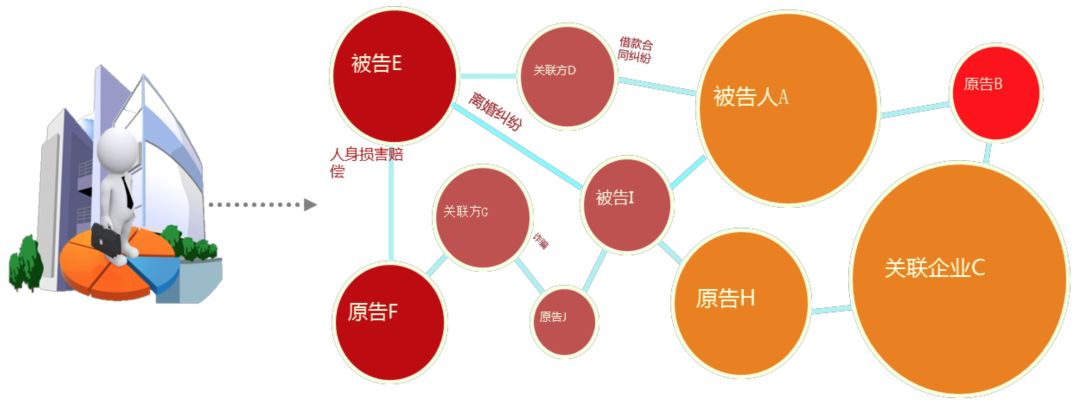

3.关联类服务提供优质高效的关联洞察服务。融安e信引入最新图计算技术,从目标名单出发,通过社会网络分析对客户海量信息的流向分析,破解风险生成机制和表现形式多元乱象,透过现象捕捉风险本质,实现对实质风险的准确识别判断。融安e信利用图数据库对关系数据的高速检索能力,以某一企业为起点,根据可配置的探查层级与关系类型,逐层向外梳理企业的关系族谱,直观立体地展示企业在工商数据维度中的关联关系,形成全貌关联族谱。在企业、个人复杂的交叉关系中,监控潜在风险,实现一点出险,全面防控。

4.评估类服务提供定制化的专业评估分析报告。根据客户深度服务需求,定制不同类型的风险报告。展现智能评级评分模型,量化风险等级,可视化图表,呈现全方位的企业经营决策报告,多维度对目标客户进行评分评级。

5.全球风险服务致力于全球风险情报的搜集,提供多语言直译的全球资源共享。融安e信汇集多渠道的国际风险信息数据库,结合监管和法律要求,打造适于不同国家、地区的特色风险咨询类产品。按照国际通行安全分级和评估标准,对境外主要国家和地区的安全威胁等级进行评估。提供重点安全威胁预警、整体安全风险评级、全球投资风险概述、全球差旅风险提示等服务。

技术特点

融安e信依托大数据技术,建立分布式计算云。并采用同城双活模式,同时在数据中心嘉定和数据中心外高桥两个园区进行部署,两个园区同时对外提供服务,应用服务器采用集群负载均衡。通过分布式内存双写机制实现多点数据同步,双写机制保障数据同时写入两个园区,保证数据在不同园区实现无缝同步,确保业务服务的连续性。基于分布式计算平台,可提供弹性可扩展服务,支持在线扩容和版本灰度发布,实现系统7×24小时不间断服务。系统采用分布式大内存等技术,支持数据高速运算,单节点处理能力可达上千TPS(每秒事务处理数)。融安e信技术架构特点如下。

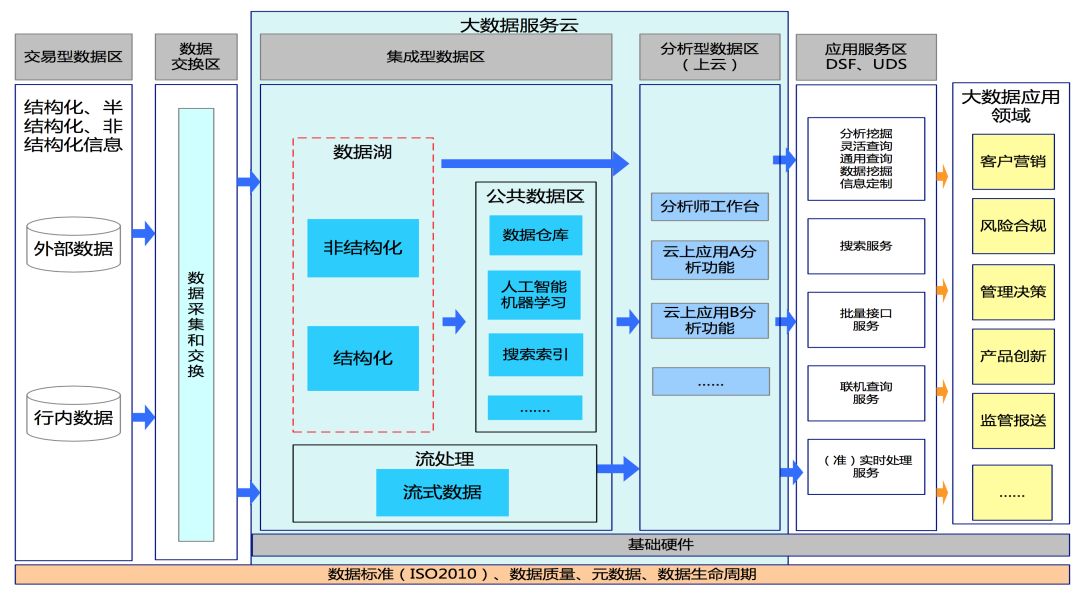

1.金融业领先的大数据服务云。依托工商银行自建的应用平台云,融安e信支持EB级海量数据存储,实现“数据全入库”,加强数据整合与共享,提供高效、成本可控、资源动态调配的企业级大数据云计算能力(如图2所示)。

图2 大数据服务云

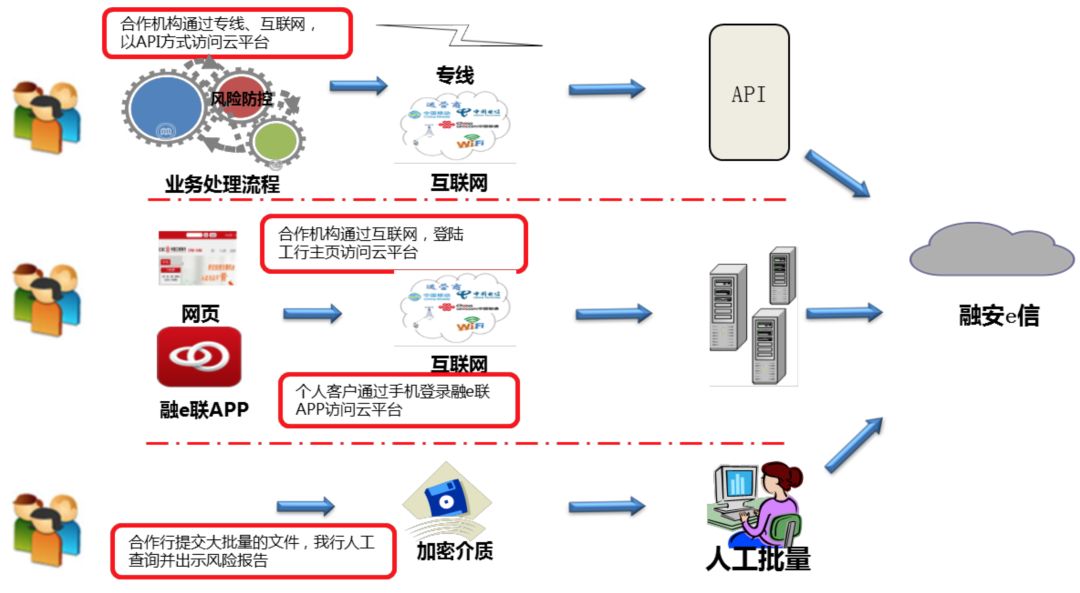

2.提供多种服务模式。系统可通过API、APP、网页等多渠道,提供灵活敏捷、可伸缩的多种服务模式,使客户简单、快速接入融安e信(如图3所示)。

图3 多种服务模式

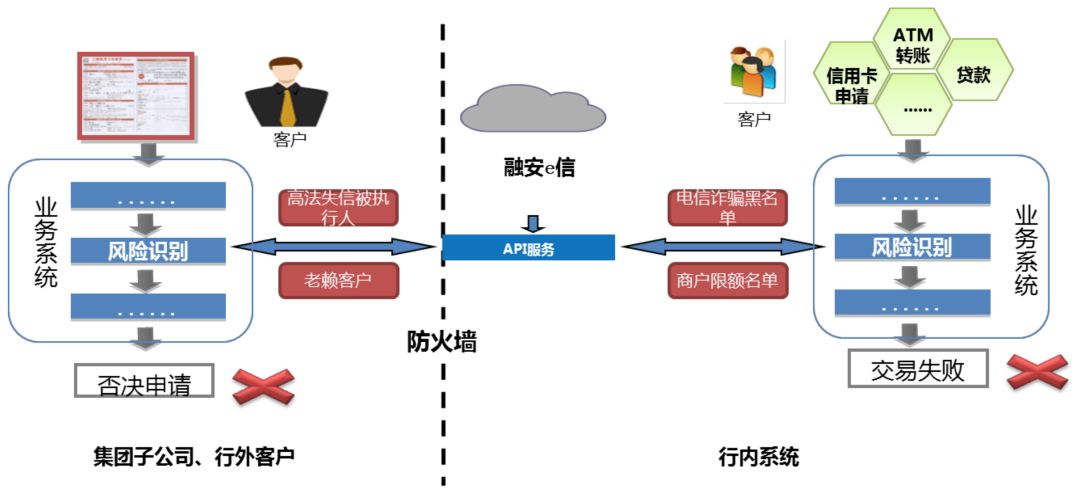

3.租赁式风险服务。金融风险服务云提供租赁式风险服务,拥有提供集中化、弹性化、规模化的风险服务能力,客户按照自身业务需求选择风险服务内容,支持灵活变更、快速接入。融安e信为其配备专属应用服务器,嵌入客户自身业务流程中,降低风控成本,实现整体运营效率提升(如图4所示)。

图4 租赁式风险服务

4.全方位风险数据关联。依托工商银行大数据云、人工智能技术,融安e信可实现全方位风险数据关联,实现各类风险数据管理,针对企业及个人客户构建一幅全面、立体、生动精准的“风险画像”,梳理客户与其他实体的关联关系。在此基础上经过智能云风控引擎在业务中的快速计算自动迭代,形成包含风险信息的关联关系网络(如图5所示)。

图5 全方位风险数据关联

5.一站式风险防控服务。依托高性能智能风险引擎,实现业务规则实时配置和扩展,并内嵌几十种不同风险场景的业务规则集和安全策略,支持用户调整规则权重,自定义配置规则,策略体系灵活可拓展,面向中小银行及企业提供一站式风险服务(如图6所示)。

图6 一站式风险防控服务

6.构建金融风险生态圈。依托工商银行大数据整合优势和服务能力,通过平台构建开放、共赢的金融风险生态圈,实现跨行业优势互补,为同业、企业、个人客户提供全面风险服务,实现了风险大数据的价值创造

业务成效

融安e信在工行全集团、全业务、全渠道的布控应用,取得了显著成效。目前融安e信与工商银行16大业务系统实现了自动对接,在业务运营的事前、事中环节发挥作用。其中:在事前风险防控环节,支持业务部门有效辨识风险客户,促进事前风险管控与规避,如信用卡专业依托融安e信累计拒绝风险客户办卡申请数十万张;在事中风险防控环节,为业务部门提供风险实时监测预警支持,如信贷专业依托融安e信开展存量客户风险监测,累计预警风险资金上百亿元。此外,在保护客户资金安全方面,融安e信在中国银行业首家实现了全渠道(柜面、网银、ATM)自动拦截电信诈骗汇款功能,累计为客户拦截电信诈骗汇款19万笔,为客户避免损失逾30亿元。凭借科技创新和社会效益,融安e信先后获得第21届全国企业管理现代化创新成果一等奖、银监会风险管理课题一等奖、人民银行科技发展二等奖、中国工商银行科技创新一等奖。在2016年召开的全国社会治安综合治理工作会议上,工商银行应邀作为银行业唯一代表介绍融安e信反欺诈效能,获得中央领导和与会代表高度肯定。2017年应国际刑警组织和公安部邀请,工商银行出席在法国里昂举办的打击跨国网络金融犯罪高峰论坛,并作为中资银行唯一代表介绍融安e信在全球反欺诈方面的经验成效,获得与会各方热烈反响和积极评价。此外,CCTV、人民日报、新华网等权威媒体多次刊文报道,融安e信也凭借社会影响力连续三年入选工行十大新闻。

结语

融安e信按照大数据和互联网开发思路,充分发挥工商银行科技、数据和风控综合优势,逐步建设成为我行具备核心竞争力的风险大数据服务平台,真正实现了对外部风险的自动预警和有效干预,在保障银行业务安全,保护客户资金,营造良好金融生态,助力诚信中国建设等方面将持续发挥作用。

声明:本文来自金融电子化,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。