文 / 对外经济贸易大学 路槟赫 陈进

区块链技术是信任的引擎,是数字经济时代的信任新基建。我国区块链相关指导政策向好,金融科技企业的区块链技术投入日渐增多,应用场景愈发广泛。我们通过对区块链技术在交易信息信任、底层资产信任、流动资产信任、外贸距离信任等多场景应用的比较,对金融机构和金融科技企业的区块链应用案例进行了分析。区块链应用的开放性不仅对金融科技企业互联互通、传递信任价值有着现实意义,更对推动依托金融科技的信任环境构建有着深远影响。

金融科技信任场景

1.交易信息信任——新型金融基础设施

金融交易场景多方参与,致使信任验证周期长、业务过程复杂。银行托管业务由资产委托方、资产管理方、资产托管方及投资顾问等参与。

传统证券登记结算业务由证券市场、股权交易市场、中央证券存管、证券结算系统、中央对手方、支付系统等多方参与。共识的信任解决方案是提高信任、优化流程的关键。区块链可以记录价值流转,共享必要信息,不依赖第三方中心,适用于需实时监管的跨机构交易场景。以共享账本、智能合约、隐私保护、共识机制等四大机制作为技术基础,能够避免费时费力地反复校验。

2.底层资产信任——资产证券化

底层资产信息很难被完全掌握。在信息不对称的情况下,会存在道德风险。将不良资产证券化产品多层次地重新包装为高评级产品销售,导致投资者及监管部门无法得知基础资产的实际质量,难以识别产品风险。

区块链应用于资产证券化领域,能够穿透底层资产,为穿透监管提供可能。将所有证券市场监管机构、证券公司等多方主体纳入区块链节点中,在底层资产的形成、证券产品评级、存续期监控、产品市场交易等各环节实时记录、多方跟踪,保证资产池及文件信息的准确性,推进底层资产信任的建立。建立信任后,可以解决底层资产信息不对称问题,降低过度包装行为等道德风险行为,推动资产证券化市场健康发展。

3.流动资产信任——供应链金融

在传统金融模式下,企业融资依赖主体信用,很多中小企业缺乏抵质押物,信息披露不充分,信用风险度量与评价困难。供应链融资在一定程度上解决了这一信任问题,让企业融资从主体信用向资产信用、交易信用方式转变。在传统的供应链金融中,因多主体参与,流动资产信用的确认工序复杂程度高,需要深入实体供应链的各个环节,人力成本相对较高,容易出现道德风险及操作失误。

区块链应用于供应链金融领域,能够让链上信息传递透明、畅通、安全,建立资方对中小企业还款能力的信任。资方可基于链上信息,在可信环境内,解决融资需求。共享合同、单据、支付等记录,避免重复审查和校验。链上的债权债务关系确认代表着更可信的还款承诺。解决信用传递难题,降低链上企业融资成本。资方可以更具保障地施行普惠金融,供应链上信息流和资金流更加有序。

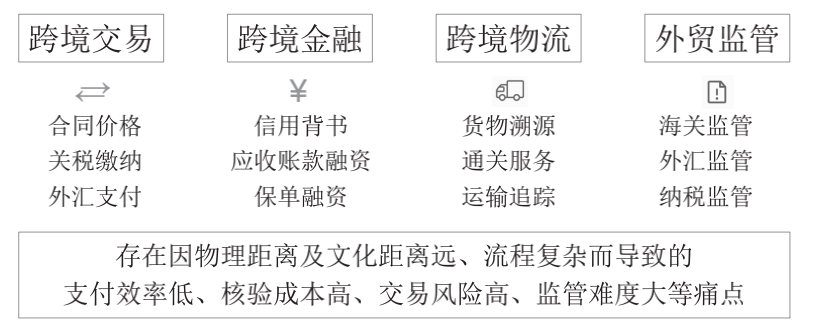

4.外贸距离信任——跨境贸易

跨境贸易中,距离、时差等物理距离,以及语言、观念等文化距离,提高了建立信任的成本。跨境贸易的流程复杂,涉及交易、金融、物流、监管等各环节的深度融合。这往往需要金融科技企业与政府共同建立服务网络,实现快速、安全、方便、透明和低成本的贸易生态。

在跨境支付服务方面,区块链的应用能够降低跨境支付风险、提高跨境支付效率、节省资源。在跨境贸易金融方面,区块链能在一定程度上缓解物理距离及文化距离额外增添的核验成本,克服融资信息不完整、重复融资、监管难度大的难题,建立高效的贸易生态信任机制。

信任场景中的区块链应用

1.交易信息信任——新型金融基础设施

新型金融基础设施将交易信息安全地存储在分布式账本中。去中心化、不可篡改可以大幅降低交易成本、记账成本,建立多方参与者交易信息的共识体系,以达到“规范、透明、开放、有活力、有韧性”的标准。银行体系内,商业银行纷纷搭建数据基础设施及智慧中台,在资产托管等场景实现业务流程的高效运作。面向证券交易体系,证监会提出新型金融基础设施理论架构,并在区域性股权市场试点实践。依托加密算法及共识机制,高度集成各环节数据,将担保交收、风险管理、订单匹配等功能编码为可自动执行的智能合约。细化登记、交易、结算、信披等核心数据,覆盖全面的市场对象,贯穿业务生命周期。

表 1 各信任场景的区块链应用案例

2.底层资产信任——资产证券化

多机构开展区块链技术支持的专项计划,对底层资产完成穿透,缓解金融资产信息不对称的行业难题,打破资产证券化市场发展瓶颈。2017年5月,度小满金融与佰仟租赁、华能信托等联合发行国内首单区块链技术支持的ABS项目。2017年8月,中国首单基于区块链的交易所资产证券化产品落地。2018年9月,金融壹账通ALFA智能ABS平台发布。2019年,京东数科与中信证券联合发行“中信证券9号白条”,开展京东白条应收账款债权资产支持专项计划。

3.流动资产信任——供应链金融

在此信任场景下,科技企业和银行机构的合作尤为常见。蚂蚁集团的供应链金融平台“蚂蚁双链通”,打通区块链与供应链,缓解中小企业疫情期间资金流紧张、融资难等问题。光大银行系统对接“双链通”平台并完成区块链供应链“双链”合作,推出首期产品“光信通”,向银行输出区块链底层技术能力,为制造业和上游的小微供应商服务提供供应链金融产品。

4.外贸距离信任——跨境贸易

在跨境融资和结算方面,重庆的跨境金融区块链服务平台,服务于西部陆海新通道融资结算。央行数字货币研究所联合多家商业银行推出湾区贸易金融区块链平台。外汇管理局上线跨境贸易区块链平台。金融壹账通与海关总署、天津口岸共同建立了国内首个区块链跨境贸易服务网络。建信金融科技公司与厦门自贸委等机构推出厦门国际贸易“单一窗口”金融区块链平台,付款人可多渠道接入,全程线上办理海运费境内外汇划转、发票批量自动验证等功能。

图 跨境贸易各环节信任场景

信任场景中区块链应用的开放性

重金融的企业与重科技企业的强强联合,以合作、合资等形式开展战略合作是开放性的体现。在多方参与的应用场景中,企业联合打造数字化平台,取长补短,各取所需,通过部分数据要素的共享,实现信任的价值传递。

区块链底层框架开源及云服务输出等方式的信息基础设施共享也是开放性的体现。如京东数科区块链底层框架JDChain,鼓励更多企业加入区块链的研发、设计与应用。蚂蚁区块链BaaS基于蚂蚁集团的联盟区块链技术及阿里云提供的区块链即服务平台,让金融机构在较短时间内复制核心技术能力,节省自行开发成本、部署区块链节点的成本及人力成本。

信任场景中区块链应用建议

1.加强合作能力建设

鼓励同行业合作,加强共享数据,传递信任价值的生态构建。在信任场景中,构建沟通机制,制定共同标准和规则,及时了解金融区块链的最新进展及成果。数字信用共治还可以提高信用价值,降低信用成本,改善信用环境,促进行业高质量发展。

2.建设创新基础设施

将区块链底层技术与金融科技中的信任场景相结合,联合各金融联盟、科研院所及高校共同建立创新信息、资源共享网络。产、学、研同向发力,打造开放、共享、共建的区块链生态。企业助推人才培养及创新研究,创新研究高效转化为成果,在创新主体间共享,在场景中落地。共同打造开放的数字化生态。在风险可控的条件下,探索更兼容、更互联互通的协同方式,让金融科技创新更加惠普。

参考资料

[1] 姚前:《区块链技术与新型金融基础设施变革》[J],载《当代金融家》,2021(09):105-107

[2] 周雷、邱勋、刘婧、陈雯萱:《金融科技创新服务小微企业融资研究——基于金融科技试点地区840家小微企业的调查》[J],载《西南金融》,2020(10):24-35

[3] 石超:《区块链技术的信任制造及其应用的治理逻辑》[J],载《东方法学》,2020(01):108-122

[4] 庄雷:《金融科技创新下数字信用共治模式研究》[J],载《社会科学》,2019(02):48-57

[5] 郭艳、王立荣、韩燕:《金融市场中的区块链技术:场景应用与价值展望》[J],载《技术经济》,2017(07):110-116

[6] 中国人民银行官方网站:《2020年度金融科技发展奖获奖项目》

声明:本文来自金融电子化,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。