根据数世咨询统计,2015年全国投资网络安全企业的投资机构数量不到30家,2021年这一数量达到300多家。究竟是什么引来越来越多的投资机构?

网络安全逐渐成为投资圈新“风口”

2010至2015年,在已有的上万家投资机构中,投资网络安全天使轮和A、B、C轮的机构却寥寥无几。只有北极光、创新工场、苹果资本等屈指可数的几家机构看重网络安全赛道。

网络安全赛道没有上市通道吗?不是。我们整理了国内27家网络安全上市企业的上市时间,从09年至今,平均每年有2家网络安全企业上市。

资本不能加速网安企业发展速度吗?不是。2016年后,资本开始关注网络安全赛道。其中,有六家公司借助资本的力量快速成长,他们分别是迪普科技、山石网科、安恒信息、安博通、奇安信、亚信安全。这些公司在上市前经过多轮融资,平均上市时间为9.5年。而同期上市的其他九家未经历融资的安全企业,平均上市时间为17.6年。资本的加持近乎减半了网安公司上市时间。

网络安全公司上市时间表

2015年,Salesforce市值高达500亿美元,ServiceNow市值超150亿美元,Workday市值突破200亿美元,企业服务成为新兴投资赛道。截至目前,企业级SAAS服务仍是全球非常重要的投资赛道。

国内机构投资者从美国Salesforce、Workday、ServiceNow的成功中看到了投资机会,纷享销客、销售易、微盟、北森等公司自2014年开始一路受到资本追捧。直到OKTA(2017年)、Zscaler(2018年)、CrowdStrike(2019年)和CloudFlare(2019年)等美国网安企业上市,市值快速猛涨直追Workday,令投资机构刮目相看。很快国内的XDR、云主机安全、端点安全等相关领域的企业持续获得数亿甚至十多亿大额融资,让我们看到了“风口”。

与其他行业相比,投资网络安全赛道价值在哪

投资机构可投的赛道很多,我们选取八个行业进行对比分析发现:网络安全企业科创属性强,行业技术壁垒高、毛利率高,从下表研发投入占比和毛利率可见一斑;网络安全企业PS和PE倍数高于其他行业,相同收入和利润水平下市值更高,退出回报更好。

网络安全与其他赛道二级市场表现对比

根据CybersecurityVentures预测,2021至2025 年全球网络安全支出将超过 1.75 万亿美元。2021年工信部曾指出:到2023年我国网络安全产业规模将超过2500亿元,年复合增长率超过15%;根据苹果资本数据统计,2015年国内新成立的网络安全企业数量仅50多家,2021年新成立的网络安全企业数量高达200多家,初创企业数量翻了四倍。

网络安全政策合规驱动持续增强,需求越来越刚性

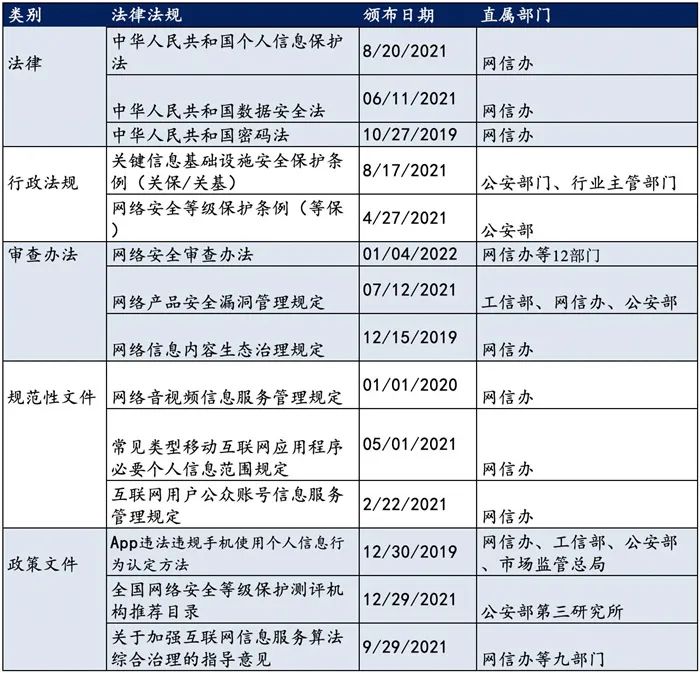

政策合规是近5年网络安全行业最强驱动力之一,能够在短期内直接刺激行业加速发展。一系列法律法规的颁布和党内法规压实了网络安全的主体责任,政企网络安全支出成为刚需。

2021年《党委(党组)网络安全工作责任制实施办法》第三条规定:各级党委(党组)对本地区本部门网络安全工作负主体责任,领导班子主要负责人是第一责任人,主管网络安全的领导班子成员是直接责任人。第八条规定:各级党委(党组)违反或者未能正确履行本办法所列职责,按照有关规定追究其相关责任。

2019年国务院国资委修订印发的《中央企业负责人经营业绩考核办法》中明确将网络安全纳入央企负责人经营业绩考核。

2019年颁布的《国家政务信息化项目建设管理办法》,也明确提出对于不符合密码应用和网络安全要求,或者存在重大安全隐患的政务信息系统,不安排运行维护经费,项目建设单位不得新建、改建、扩建政务信息系统。

2021年,近百家央企和政府机构的“十四五规划”中安全预算高达8%-15%,此前这一数据约为1%-3%。

2019年以来网络安全相关政策和法律法规梳理

安全技术对抗具有持续进化的技术壁垒

网络安全的本质是技术对抗,技术对抗导致网络安全技术创新层出不穷。网络安全行业属于技术密集型行业,对技术创新、产品研发和从业人员的要求都比较高。网络安全涉及到芯片-操作系统-网络-中间件-应用-身份-数据-内容-业务这一链条上的每个部分,技术复杂、壁垒高。如果说软件开发是以需求为导向的正向思维过程,网络安全就是一个从“攻破防线”角度出发的逆向思维,但同时还需要再用软件工程正向思维进行产品化,这一过程往往更加复杂和困难。

网络安全链条及典型安全事件

安全市场具有长期深耕的渠道与客户壁垒

较高的技术壁垒不仅使得网安领域从业门槛较高,也使得网络安全公司与渠道商和客户形成了较为稳定的合作关系。网络安全产品的目标用户群分散,用户的地域及行业分布广泛。网安公司借助渠道合作伙伴的能力,实现在不同行业和地区的广泛客户覆盖以及快速的产品导入。由于渠道商理解网络安全产品门槛高、耗时长,对从业人员要求高,网络安全公司一旦与其建立合作关系,往往合作紧密。通过对奇安信、深信服、启明星辰等多家上市公司的招股说明书和近三年年报的综合分析,可以看出其大客户和渠道商较为稳定,这也保证了其收入持续增长。

网安产品毛利率和收入增长双高。笔者梳理了网安领域上市公司自2010以来的年报数据,结果显示,几乎所有网络安全公司毛利率均高于50%,收入持续增长。即使是2020年和2021年,在疫情冲击的大背景下,仍有83%网络安全上市公司实现盈利。目前,网络安全实际需求逆势上涨,抓住危机中的机遇,投资网络安全成为一个颇为稳健的选项。

网安产品逐渐SaaS化,估值将迎来新的增长

当前,国内网络安全产品的SaaS化使得公司的估值远高于传统硬件安全厂商。SaaS产品具有低运营成本、高扩展性的特点,近年来颇受资本市场青睐,SaaS厂商的估值也水涨船高。网安产品的SaaS化趋势明显,且安全SaaS厂商相比传统安全厂商拥有更深的护城河和更广阔的前景。网安产品从硬件到软件再到SaaS化趋势明显,以全球网安SaaS龙头Crowdstrike为例,其SaaS网安产品有如下优势:

部署轻量化带来的边际成本显著降低。用户安装、部署、实施、运维的总成本(TCO)远低于传统本地部署的安全方案,交付和部署周期缩短。Crowdstrike用户订阅某个模块后,在订阅其他功能模块时,不需要任何额外的部署成本,而且能够在云上对Crowdstrike的多个业务模块进行统一安全管理,降低了管理和运维的复杂度。

基于在线数据所带来的网络效应。Crowdstrike在云上的威胁情报具备很强的网络效应,只要Crowdstrike在其所覆盖的单个端点上检测到某个未知威胁,云端的威胁库将实时更新,进而CrowdStrike所覆盖的所有用户的所有端点能够实时提升应对未知威胁的能力。Crowdstrike覆盖的用户和端点数量越多,其威胁情报的能力就越强。

基于云原生架构所带来的安全能力动态迭代。对于网络安全这类技术变化快速的行业来说,安全厂商在安全能力和安全技术上的静态领先很难形成较高的竞争壁垒。基于云原生架构实现安全能力快速更新迭代,并且将安全能力快速迭代到用户侧才能在竞争中持续保持领先。

网络安全是价值投资,不是跟风

在业界人士看来,正是由于网安企业内在成长价值驱动,投资机构对网络安全行业的认知达成共识,才导致近几年投资网络安全创业公司的机构数量和金额均有大幅增长。成长价值包括:网络安全需求刚性;受疫情、国际形势和国内政策等因素影响市场持续高速增长;网络安全公司技术壁垒、客户和渠道壁垒高、盈利水平稳定和市场发展空间大等特点突出。当前,网络安全企业依然吸引大批VC机构投资布局。尤其是曾经投资过互联网的投资人,拥有IT技术背景,研究并投资网络安全领域并非难事。

声明:本文来自苹果资本,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。