一、Insight Partners概况

Insight Partners是全球知名的风险投资和私募股权投资机构,主要投资成长期的技术和软件公司。Insight Partners成立于1995年,总部在美国纽约,在英国伦敦、以色列特拉维夫、美国Palo Alto设有办公室。截至2022年2月,Insight Partners的资产管理规模超过900亿美元。截至2022年12月,Insight Partners在全球范围内累计完成750多笔投资,其中有50多家公司已完成IPO;承诺出资额超过500亿美元,投资组合中的公司累计完成超过400笔并购交易。

Insight的旗舰基金对每家公司投资通常在500万到5亿美元之间,投资阶段较为灵活。Insight Partners设立了规模约为100人的投资委员会,每周举行会议。2022年2月,Insight Partners宣布旗下第十二支旗舰基金Fund VII完成200亿美元的募资。

Growth equals opportunity理念

Insight Partners的核心信念是:growth equals opportunity(增长等于机会)。与一些私募股权投资机构不同,Insight Partners更愿意投资尚未盈利的公司,长期以来的回报主要来自企业的成长。Insight Partners期待的不仅仅是被投企业能够盈利,而是能够在更宏大的维度上塑造其所在的行业,为员工、客户、当地城市创造经济机会,产生积极的社会影响。Insight寻找富有远见的创业团队,为创业公司提供资本与运营指导,帮助高增长的公司跨越ScaleUp(规模扩张)的鸿沟,从“Can we?”到“How far can we go?”,帮助创业公司实现“Scale Up, Take Off”(规模扩张,起飞)。

从创立之初即专注软件

和其他投资机构在试错中摸索投资道路不同,Insight Partners从创始之初就坚定了“专注软件”的想法。Insight Partners创始合伙人Jeff Horing表示,80年代末还非常作坊式的软件行业,在90年代初转变为一个更加针对性和专业化的市场,这将从根本上改变世界。在Jeff Horing看来,私募股权投资市场并不是有效市场,投资机会不会主动找上门来,投资机构应当采取更加积极的投资方式(Private equity is still an inefficient market and the inefficiencies were driven around the discovery of new deal opportunities which didn’t simply walk into your room )。Insight Partners十分重视重复性收入,无论早期交易还是并购交易,Insight的投资标的通常都采用了SaaS模式,或者采用了一些订阅制的做法为客户带来高ROI。

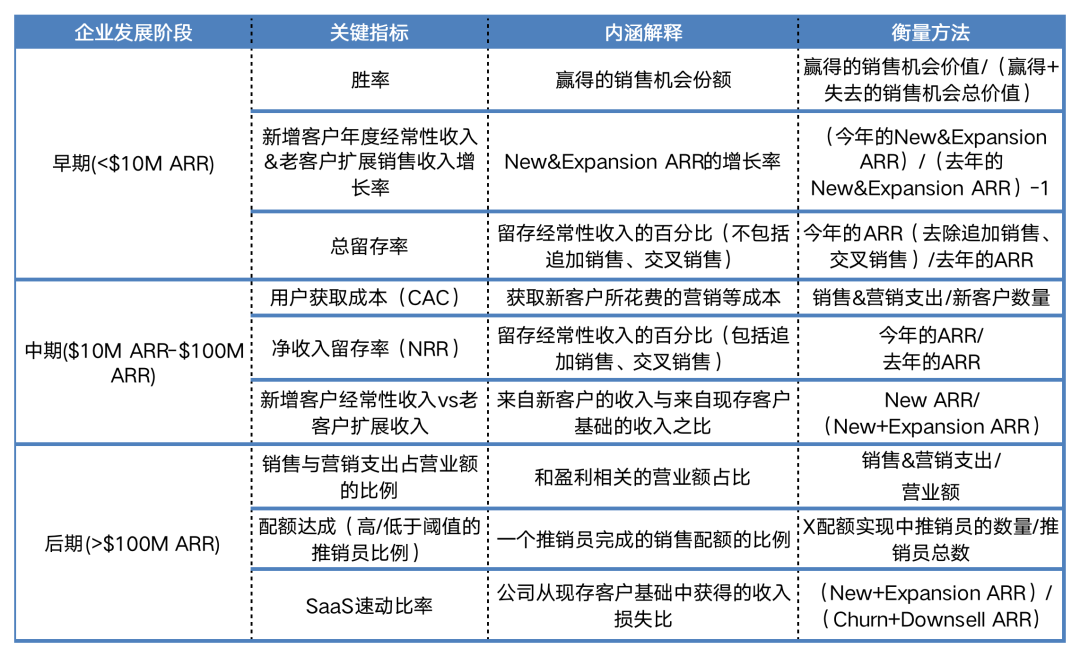

分不同阶段设定投资关键指标

对于初创企业(ARR小于1000万美元),Insight寻找的企业应当:尝试解决广泛存在、真实的市场问题;能获得好的销售机会;正在增加新客户并推动收入增长;拥有续签合同的满意客户。

对于中期的成长企业(ARR在1000万-1亿美元),Insight寻找的企业应当:高效获取新客户和促进现有客户;确定新的增长途径;维护和增加现有客户的收入。

对于后期的成长企业(ARR超过1亿美元),Insight寻找的企业应当:有可重复、高效的市场进入策略;具备系统和流程支撑的销售和客服团队,能够支持1亿美元以上ARR;持续有效地实现收入和利润目标。

投资偏好以“后期VC”为主,近年向“早期VC”偏移

Insight Partners投资以Later Stage VC(后期风险投资)为主,这与他们主要关注SCALEUPS(成长期企业)而不是STARTUPS(初创企业)的理念一致。目前在投的58项网安投资(100笔交易)中,按交易类型/阶段划分:52笔属于Later Stage VC,32笔属于Early Stage VC,8笔属于PE Growth/Expansion,其余为种子期融资或并购。

然而近年来Insight Partners的投资有往Early Stage VC倾斜的趋势——56笔完成于2021-2022年的网安投资中,有23笔属于Early Stage VC(41%),比例较以往有所提升,并且56笔交易对应的47家公司中有22家公司的成立时间不早于2018年。

关于这种转变的原因,Insight Partners的董事总经理Deven Parekh指出,并不是Insight Partners的投资节奏发生了改变,而是因为二级市场的持续波动会对后期项目估值产生滞后的影响,最后传导到早期项目的估值。Insight Partners发现,一些项目的A轮和B轮之间的估值差距达到了3-5倍,但这并不代表着公司在此期间成长了3-5倍,而是由于投资机构间的竞争愈发激烈。因此,Insight Partners越来越愿意在更加早期的阶段出手。

提供Onsite运营咨询

Insight Partners发现,许多创始公司的CEO理解产品和顾客需求,却不擅长经营公司。基于这种现象,Insight成立了Onsite团队,以便向缺乏管理经验的年轻CEO们提出策略建议,包括如何扩张公司规模、如何雇佣正确的员工、如何留住客户、如何营销等方面。Onsite向被投企业提供的支持包括Predictive(定制化员工招聘项目)、Insight Ignite (5000名全球科技公司领袖的联络网)以及Centers of Excellence(对企业的产品和技术、销售、营销、战略和并购、人力、商务拓展、客户成功等各部门提供针对性帮助)。

Onsite团队由130多名销售、营销、产品和人力资源专家组成,是Insight中规模最大的团队,占员工总数的三分之一。2022年,Insight的Onsite团队共为454家被投公司提供了咨询,协助进行了2000多次招聘筛选,为GO社区平台增加了近800个资源,举办了200场线上线下活动,且并不向公司收取相关费用。被投企业eVestment的CEO Jim Minnick曾这样评价Insight Onsite:“我们采用了Onsite 团队的建议,并且在这一过程中,我们处于业务主导的地位,没有感到任何被迫做出决定的不适感。

二、网安投资风格盘点

网络安全是Insight Partners的软件投资组合中的重要组成部分。可以说,Insight Partners是近年来海外网络安全投资市场上最活跃的玩家之一,在网络安全领域有着众多的成功投资记录。根据公开信息,Insight Partners累计投资了68家网络安全厂商,其中已有10家完成退出,目前的投资组合中仍有58家网安公司。Insight Partners投资了许多著名的网络安全独角兽和瞪羚企业,如OneTrust、Wiz、Armis、INKY、Aqua、Island、Recorded Future等。

偏爱网安热门赛道

从网络安全细分领域的维度看,Insight Partners的投资风格前卫,更关注本身体量不大但受益于IT架构演进趋势而享有高增速的新兴市场,以及核心市场中依旧有高增速的新兴产品方向。

Insight Partners所投资的网安公司中,虽然有Tailscale(VPN)这样专注传统赛道的厂商,但大部分投资(44家,占比75.9%)都聚焦于网络市场的风口,包括云原生安全、数据安全、应用安全等领域,并会对这些扎根新兴市场的公司连续跟投。

云安全领域,Insight Partners先后投资了Sysdig(云原生安全)、Tigera(云应用程序连接方案)、Aqua(云原生安全)、Wiz(云基础设施安全)、Anjuna(机密计算)、Adaptive Shield(SaaS应用安全)、Dazz(云安全修复技术)、DoControl(无代码安全)。

数据安全领域,Insight Partners先后投资了OneTrust(隐私数据合规)、Keeper Security(零信任)、Island(安全浏览器)、Skyflow(隐私数据管理)、Calamu(勒索软件恢复)。

应用安全领域,Insight Partners先后投资了Checkmarx(源代码安全扫描)、Detectify(EASM)、Pentera(自动化安全验证)、Noname Security(API安全)、DeepFactor(连续可观察性平台)、Mosyle(苹果设备移动管理平台)、SaaS Alerts(MSP)。

IoT/OT安全领域,Insight Partners先后投资了Armis(威胁防御)、Shift5(运营技术OT平台保护)。

Insight Partners还关注一些在处于新兴市场交叉领域的公司。例如,Veeam、OwnBackup、Laminar和Ory都致力于云数据安全保护。2022年4月,Insight还投资了Web3安全厂商CertiK。

青睐以色列公司

硅谷CB Insights的报告数据显示,以色列已成为全球网络安全领域的领导者,网络安全领域投资交易份额为全球第二,仅次于美国。以色列网络安全成功源自三方面的支持:政府扶植、资本赋能、军队造血。2019年,Insight宣布在以色列特拉维夫开设第一个国际办公室,标志着Insight致力于“ScaleUp”以色列技术生态系统,并利用实体存在更早地与创始人建立关系。

Insight Partners曾向41家以色列企业投资,其中有15家为网络安全厂商,包括SentinelOne、Aqua Security Software、Checkmarx、Perimeter81、Adaptive Shield、Cycode、Identiq、Pentera、PlainID、Reco、Torq、Veriti、Wiz等。

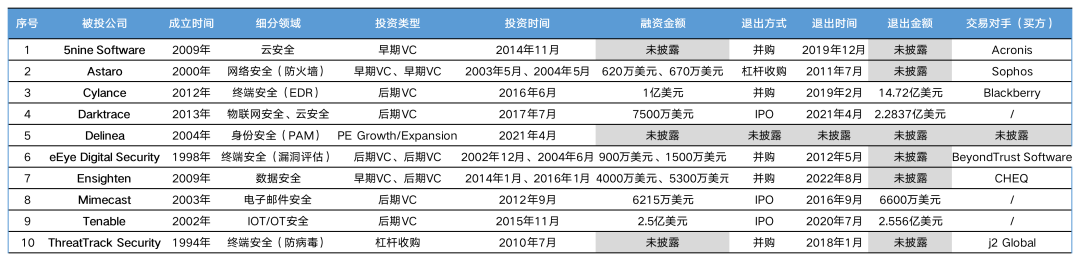

部分投资已成功退出

从Insight Partners完成退出的10个案例来看,Insight Partners从投资到退出的平均周期5-6年,与行业平均水平相差不大;目前还未完成退出的58公司对应的100笔投资中,只有14%投资时早于2018年12月之前,也符合根据退出案例计算得到的平均持有期。

在已完成退出的10个项目中,多数未披露详细信息。具体收益情况有待后续发掘。在Insight Partners退出时,大多数公司的净利润仍为负值,这对成长期公司来说是正常的(订单的交付周期长,而人力成本、营销成本等支出相对固定),从公司的高毛利率(81.27%)与正现金流可以推断,这些公司的经营情况较为理想。

Insight Partners的网安成功投资案例包括:2016年6月以1亿美元估值投资的Cylance在2019年2月以14.7倍原始投资估值的价格卖给了Blackberry;2017年7月以0.75亿美元估值投资的Darktrace在2021年4月以23.78亿美元估值完成IPO,退出时实现3倍回报。

三、典型网安投资案例

支持有愿景的创业者:Devicie、Keeper Security

Insight Partners在选择投资对象时很有野心,会在与企业对话时关注(1)创业企业所提出的愿景是否令人信服;(2)愿景如果执行得当,是否有可能改变行业的游戏规则。接着,在Insight Partners会重点关注企业的业绩及其增长情况能否支撑其愿景的实现。

Devicie

Devicie在2019年由Marty、Jose和Jason三位创始人成立。Insight在公司创立之初就持续跟进,于2021年11月与Marty进行了第一次对话,判断其愿景是可操作的、有可能改变游戏规则的;2022年第一季度结束时,Devicie在不到9个月的商业化时间内迅速扩展到100万澳元,NPS(净推荐值)为100%,Insight判断时机成熟,最终于2022年8月领投了1000万美元的A轮融资,加快了Devicie向美国、英国和EMEA的扩张。

Keeper Security

Insight Partners在2013年第一次与Keeper Security首席执行官Darren Guccione交流,交流中Darren Guccione提出了企业的愿景(建立业内最好和最大的公司,建立一个有意义的业务,为数百万企业客户和数千万消费者客户服务),之后双方保持密切联系。Keeper Security的业务模式改为以B2B为主后,Insight判断Keeper Security的B2B业务能够快速增长,随即于2020年8月领投了Keeper Security 6000万美元的股权融资用于规模扩张,巩固其作为企业密码管理(EPM)的市场领导者的地位。

从投资转为收购:Recorded Future、Veeam

Recorded Future

Recorded Future是世界上最大的私有威胁情报软件公司,拥有400多个客户,每年在其SaaS平台上增加数百个不同地区和行业的新客户,在安全运营、漏洞管理和第三方风险等领域也有较大影响。2017年10月31日, Insight Partners领投了Recorded Future2500万美元的E轮融资,公司的税前估值在融资后达到2.25亿美元,融资所得的资金用于公司的地域扩张以及威胁情报领域的尖端研究。这之后,Insight持续为Recorded Future提供行业知识、人际关系等管理建议。2019年5月30日,Insight Partners以7.8亿美元通过LBO收购了Recorded Future,Insight的Mike Triplett和Thomas Krane加入Recorded Future的董事会。收购之后,Recorded Future利用Insight的丰富经验和内部咨询部门Insight Onsite,通过一系列以增长为导向的活动推进其技术和产品愿景。得益于Insight的运营支持,Recorded Future于2019-2021年先后获得了3320万美元、500万美元、5000万美元的债务融资。

Veeam

Veeam是智能数据管理软件的开发者,旨在自动预测需求、满足需求并安全地跨多云基础设施移动;Veeam在数据管理领域是市场领导者,81%的财富500强企业、66%的全球2000强企业是其客户。Insight Partners从2013年开始与Veeam团队保持着长期合作关系;2019年1月,Insight Partners领投了5亿美元的开发资金,帮助Veeam通过内部研发和收购的结合来完成一些积极的研发计划。

2020年2月,Insight Partners和The Chertoff Group以约50亿美元LBO收购了Veeam。Insight Partners董事总经理Mike Triplett、Ryan Hinkle和Ross Devor加入了Veeam董事会,在软件、政府和商业领导力方面给Veeam提供支持。Mike Triplett评价Veeam“拥有强劲的增长、高客户保留率、最先进、完整的数据管理解决方案以及将服务扩展到新市场的机会”。收购后,Insight Partners帮助Veeam壮大了员工队伍,从收购前(2020年初)的1200人提升至了2020年底的4000人,并在之后两年维持了员工数量的稳定。收购后,Veeam不仅保持业务照常运转,而且“实现全球扩张,深入转型混合云市场”的目标正在被逐步实现。得益于Insight Partners的Onsite运营咨询,Veeam的营业额从2015年的4.74亿美元提升至2021年的12.74亿美元,年复合增长率为18.22%;2020年底,Veeam的EBITDA已达到2.1亿美元,年复合增长率为20%。

青睐以色列厂商:Wiz、Perimeter 81

Wiz

Wiz是以色列的云原生安全公司,以CSPM(云安全态势管理)见长,能够为企业安全团队提供识别和消除各类云环境(跨云,跨容器、跨工作负载)安全风险的解决方案,已服务了20%的财富500强公司、30%的财富100强公司,保护着500万个云工作负载,每天扫描2300亿个文件。

Wiz仅成立三年,ARR就达到1亿美元。Wiz公司的四人创始团队Assaf Rappaport(CEO)、Ami Luttwak(CTO)、Yinon Costica(VP of Product)、Roy Reznik(VP R&D)早年都在以色列8200部队工作。2020年12月,Insight Partners是Wiz金额为1亿美元A轮融资的领投方,融资后公司估值达到5亿美元;2021年3月,Insight Partners是Wiz金额为1.3亿美元的B1轮融资的跟投方,融资后公司估值达到17亿美元;2021年10月,Insight Partners是Wiz金额为2.5亿美元的C轮融资的领投方,融资后公司估值达到60亿美元。值得关注的是,Insight Partners在投资后借助其丰富的经验与卓越的现场咨询能力协助Wiz提高经营管理能力,公司的营业额从2020年末的2500万美元提升至了2022年末的1.9亿美元,复合年增长率CAGR为275.68%,实现了指数级增长。

Perimeter 81

2019年2月,Insight首次在以色列特拉维夫的办公室会见了Perimeter 81团队(Amit、Sagi和Ohad),了解了Perimeter 81团队的愿景:随着劳动力移动化增强,传统的防火墙市场将消失,基于云的替代方案软件将有更大的市场空间。新冠疫情爆发后,Perimeter 81的愿景具备了实现的可能,因此,Insight决定正式与团队展开合作——2020年8月,Insight领投了4000万美元的B轮融资(早期VC),Perimeter 81融资后估值达到2亿美元;2022年6月,Insight领投了1亿元的C轮融资(后期VC),Perimeter 81融资后估值达到10亿美元。

附录:Insight Partners网安投资清单

Insight Partners在投网安厂商(58家)

Insight Partners已完成退出的网安厂商(10家)

编辑:范云辰

作者:陈子烨

参考资料

https://mp.weixin.qq.com/s/Xbtw5WiTDMiJK9HBsMyl-A

https://mp.weixin.qq.com/s/q7lKzVs-fY3lwh4pkx2N8A

https://mp.weixin.qq.com/s/pJX2BAguVWRG5wiswy4Mhg

http://www.fairysoftware.com/yi_se_lie.html

https://techcrunch.com/2022/02/24/with-new-20b-fund-insight-partners-has-as-stunning-90b-in-assets-under-management/?tpcc=tcplustwitter

https://twitter.com/insightpartners/status/1608502676588998656

https://twitter.com/insightpartners/status/1608503593379799040

https://www.youtube.com/watch?v=X1tH69JUKrc

https://www.armis.com/press-releases/insight-partners-acquires-armis-at-a-11-billion-valuation/

https://www.insightpartners.com/blog/growth-equals-opportunity/

https://www.insightpartners.com/blog/behind-the-investment-devicie-intune-native-device-management-security/

https://www.insightpartners.com/blog/behind-the-investment-identiq-a-new-approach-to-identity-verification/

https://www.insightpartners.com/blog/behind-the-investment-keeper-security-secure-access-for-all/

https://www.insightpartners.com/blog/growth-gurus-ceo-co-founder-of-keeper-security/

https://www.insightpartners.com/blog/linkedin-live-onetrusts-scaleup-milestone/

https://www.insightpartners.com/blog/behind-the-investment-perimeter-81-simplifying-network-security-for-the-modern-and-remote-workforce/

https://www.insightpartners.com/blog/scaleup-milestone-series-sentinelones-ipo/

https://www.insightpartners.com/blog/wiz-hits-100m-arr-in-just-18-months/

https://www.insightpartners.com/blog/scaleup-guide-to-sales-kpis/?utm_source=homepage&utm_medium=website&utm_campaign=Q422-ScaleUp-by-the-Numbers-Sales-COE

https://www.insightpartners.com/onsite/

免责声明

*本公众号仅作为学习和研究使用,不构成对任何人的投资和建议,您直接或间接基于本公众号内容做出的投资应自行承担风险,航行资本及作者不对此承担任何责任。

*以上信息均为航行资本基于网络公开信息渠道整理,航行资本不为以上信息的真实性、准确性做任何保证。

*本公众号上所转载或引用内容均标注来源及出处,仅代表原作者本人,不代表航行资本立场。转载或引用内容的版权归原作者所有。如涉嫌侵权,请及时联系我们,我们将及时更正或删除有关内容。

*如需转载本深度调研,或对以往调研内容感兴趣,请联系:zhihouchen@voyagers-partners.com。

声明:本文来自航行资本,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。