1. Secureworks简介

公司简介

SecureWorks是一家领先的托管安全服务提供商。公司在2021年被IDC列入托管安全服务领先者。公司成立于1998年,总部位于美国亚特兰大。2006 年,公司收购了LURHQ Corporation,这是一家为企业提供安全信息和事件监控解决方案的领先供应商。在2009年,公司收购了一家托管安全公司Verisign。同年,通过收购一家托管安全和咨询公司dns Limited进行了国际扩张。公司2011年被Dell收购,在2016年于美国纳斯达克上市。

(来源:IDC)

公司业务

公司上市以来主要提供订阅制的服务以及专家服务。在2016-2019年,Counter Threat Platform 是整个解决方案的核心,包括了基于订阅制的托管安全服务和威胁情报,以及专家服务和风险咨询以及事件响应。客户可以订阅全套解决方案或选择订阅解决方案的各种组合。公司于2020年推出了第一个SaaS应用程序,Red Cloak威胁检测和响应 (TDR) 以及由 Red Cloak 提供支持的托管检测和响应(MDR)。公司于2020年开始往产品转型,推出了Tageis软件平台(由Red Cloak改名),是专门构建的云原生软件平台。Taegis包括了扩展检测与响应(XDR)。在2020年收购了Delve Laboratories Inc 后,公司在2021年推出托管XDR以及漏洞检测和响应(VDR)。公司目前的业务主要是基于订阅制的Tagesis的Saas解决方案和以Secureworks Counter Threat Platform 为基础的托管安全服务。除此之外,公司还提供包括安全风险咨询和事件响应的的专业服务。

公司的客户以中小企业为主,来自许多不同的行业,其中金融行业客户以及制造业的客户一直是最多的,平均占比达到26%与24%。

2. Secureworks财务分析

公司财务分析

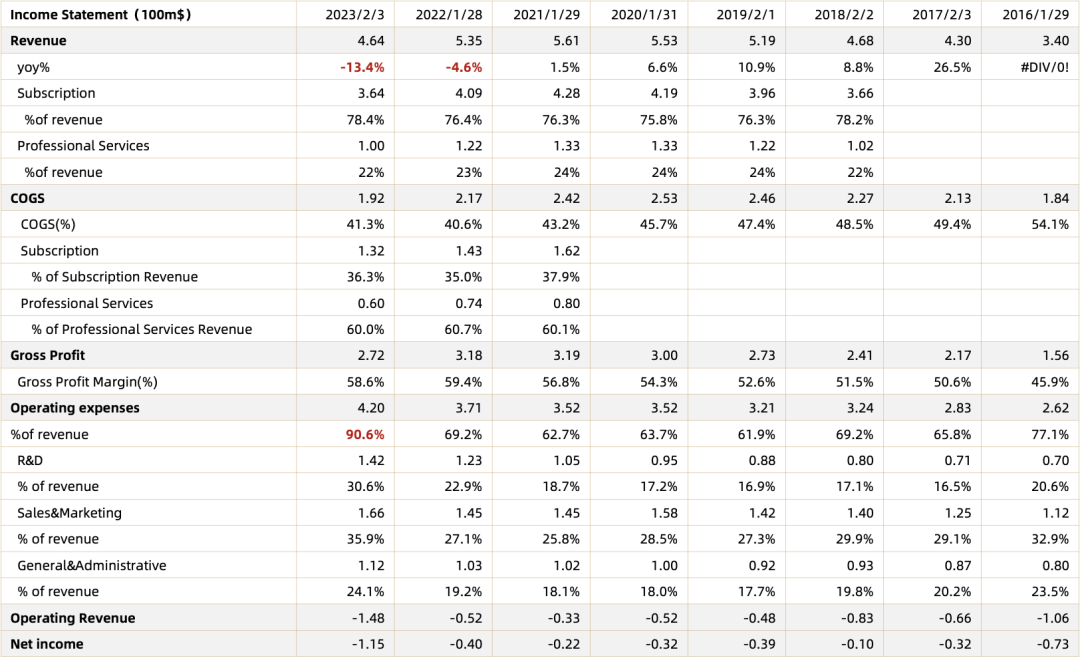

根据公司2016-2023年的财报,公司的财务数据如下图所示:

从收入来看,公司在上市两年的收入增长强劲,但是从2018开始收入增长明显放缓,2021年收入开始负增长。从细分收入来看,订阅制MSSP收入与专业服务的收入趋势跟总体收入的趋势相同。在毛利率方面,公司的销货成本自上市以来一直在稳定的缓慢下降,从54%下降到40%左右。说明公司的边际成本减少,边际效益在提升。在运营费用方面,公司的运营费用与销售占比总体来说较为稳定,只有2023年的占比比较大,达到了90%。在净利润方面,公司自上市以来净利润亏损总体来说较为稳定,但在2023年亏损较大。总体来看,公司在2016年-2018年经营情况比较良好,但是在2018-2023年表现差强人意。除了对公司不同年份的横向对比以外,我们还进行了行业对比分析。

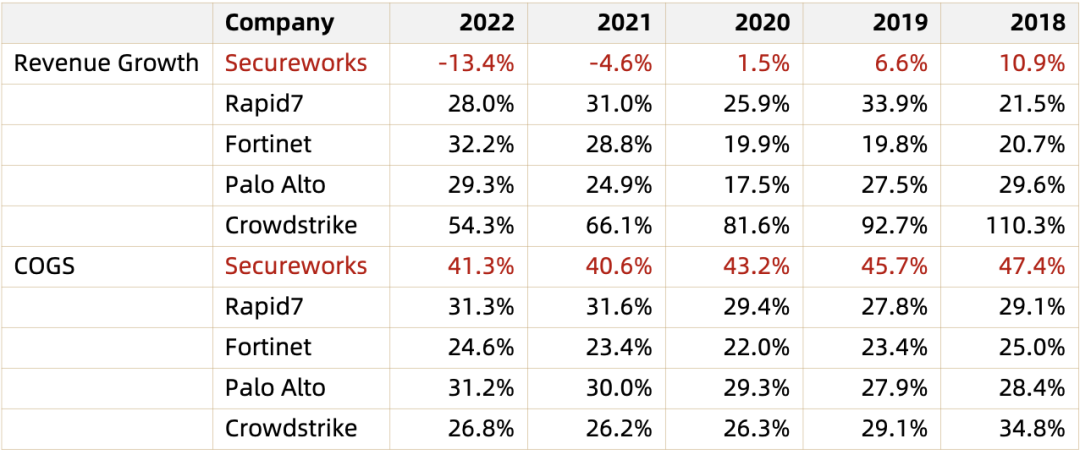

行业对比

我们挑选了网安的其余几家头部上市公司进行了对比。首先是收入方面。其余几家网安公司的收入增长都维持在20%以上,但是SecureWorks的收入增长明显低于其余几家网安上市公司。在销货成本方面,其余几家公司的销货成本平均在30%左右,但是Secureworks的销货成本一直以来相对于其他公司较高,超过了40%。在费用方面,公司的R&D以及营销费用跟其他公司对比并没有很大的区别。

经过行业对比我们发现公司的收入增长率不高以及毛利率低是公司最大的问题所在。

3. 分析 & 解释

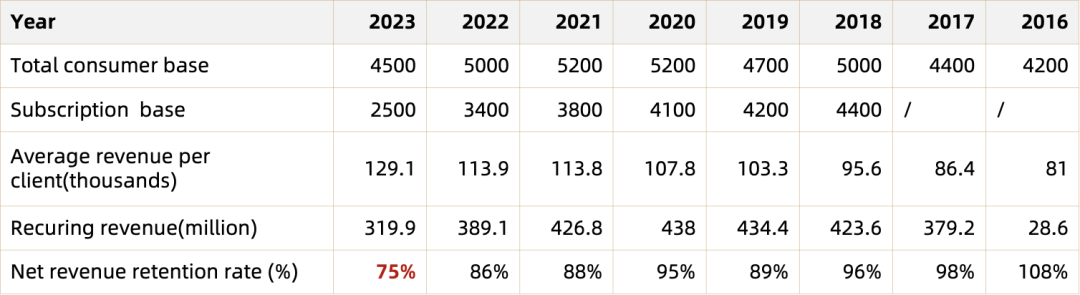

对于上述问题我们进行了研究分析。首先是公司收入增长率低的问题。因为公司80%的业务是订阅制MSSP服务,其余20%是专业服务,因此我们重点研究了公司订阅制MSSP的收入。在订阅制MSSP收入中,公司的经常性收入在2016-2021年缓慢增长,从2021年到2023年一直在下降。订阅制最大的特点是相对而言有持续增长的的客户数量,但是公司的订阅制MSSP客户其只有2016-2018年有提升,从18年开始客户数量不稳定,20年开始在连年下降。这些都说明了说明公司的获新客能力和维护原有客户的能力较低,也体现了客户继续使用公司的订阅制意愿不强。同时公司的净收入留存率这几年来一直在下降,从原来的108%下降到了75%。说明老客户已经不能持续为公司带来收益,公司必须要去获得新客户。这都会会增加公司的获客成本。公司的专业服务一直占公司20%的收入,毛利率一直维持在60%,专业服务的客户一直在增长,因此在专业服务方面不是公司的主要问题所在。通过以上分析,我们发现了公司的收入增长过慢的主要原因是订阅制MSSP客户留存率低。

我们还发现订阅制MSSP客户的平均收入一直以来是在稳步上升。根据公司的年报显示,公司从2020年以来就明确指出扩大客户群以及提高每个客户的平均订阅收入的能力是最重要的收入机会。“我们通过为大型企业客户提供解决方案来实现这一增长,这些客户产生的平均收入远高于我们的中小型企业或中小企业客户。”因此我们推断公司把努力的重点放在了获取大型客户上,因此中小型客户的流失会比较大。根据公司的年报数据显示,公司的财富500客户占总体客户的比例在2016-2018年之间增加,但是从19年开始下降。也就是说公司处在一个很尴尬的状态,公司想吸引更多的大客户但是没有很大成效,反而还失去了不少小客户。我们认为公司失去客户的原因是公司提供的的服务竞争力不够强,客户更愿意选择其余公司的服务。公司需要提供更加有价值并且差异化的服务,以及更加专业有效率的安全人员,以提升客户的粘性,减少客户的流失。

在公司的毛利率方面,公司的销货成本虽然在降低,但是对比其他公司依然维持高位,说明公司的边际成本相对于其他公司较高。我们认为公司毛利率不高的原因,甚至整个MSSP难以有非常的龙头的公司是因为Saas化的MSSP公司相对于一般Saas公司,人工服务占比较大,可变动成本较大。这部分成本涉及到安全运营人员,安全专家以及支持性人员的成本。服务型公司很难打破收入与人员成本的线性关系,需要配备更多专业人员来支持更多客户。如果让一个专业人员来服务更多的客户,才能达到降本增效的效果,打破人员与收入的线性关系。

Secureworks 2020年开始往产品转型,理论上来说长期来看是可以降低毛利率以提高利润率。从公司近几年以来的数据来看,转型以后销货成本有缓慢下降的趋势,但是客户数量还是在下跌。公司在年报中写道,从2023 年公司的许多其他托管安全订阅服务将不再可供购买,因为其中许多服务提供了向 Taegis 平台的过渡。现有的许多其他托管安全订阅服务相关的续订不会延长到 2023 财年末之后。也就是说公司想要客户从托管安全服务转向产品。但是目前来看转型效果很一般,公司目前没有如愿的把原来订阅制MSSP的客户转到产品上来。未来是否能像理论说的降低毛利率来打破人员与收入的比例还有待观望。

4. 对于MSSP行业的建议

1.投资技术,提高自动化水平

为了摆脱服务模式带来的限制,公司可以先投资于技术使劳动密集型和重复性部分等自动化。这样可以降低人工占比,提升公司毛利率。进行前期投资有助于缓解未来的压力,并打造更具竞争力的产品。在未来云化以及自动化的过程中,提升与客户之间的的信任感非常重要。MSSP要更加了解客户需求,提升服务的透明度以增强双方的信任。

2.要更加融合到客户的业务中

MSSP不仅仅是客户的外包服务提供商,更是客户的战略伙伴。MSSP的目标不仅仅只是满足客户的IT和安全基本需求,而是要最大的程度的满足客户的需求和长期战略目标,帮助客户改善业务运营。成为客户的战略规划和执行的重要部分使MSSP可替代性下降。但是融合到客户会带来的成本,MSSP需要做出权衡。

3.提升公司的专业化水平

提升公司在某个细分市场的专业性也可以提升MSSP公司的差异化水平。公司可以专注于特定行业,例如医疗保健、金融或者生产行业,或者可以专注于一定规模的公司。公司专业化的服务带来的差异化可以吸引特定行业或者规模的客户,因为这更加贴合客户的需求并且服务效率也高,让公司在激烈的竞争中脱颖而出。并且在同一行业的客户需求也相对来说类似,也可以减少MSSP公司的服务成本。

张语轩

实习分析师。金融学生一枚🙋🏻♀️,即将赴美读研。已在一级市场耕耘一年,小有收获。资深猫奴,家有三宝🐱,喜欢用嘴巴和心感受世界。期待继续在热爱的行业升级打怪,乘风破浪。

声明:本文来自繁星创投NCV,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。