这是一桩事先张扬的收购。

就在最近,Wiz的CEO、全球网安奇才Assaf Rappaport将庆祝他的40岁生日。或许是想给自己送份特别的生日礼物,Wiz宣布要收购SentinelOne,交易金额预计至少达到50亿美元。

如果这笔交易成功完成,将会打破许多传统。一家初创公司将收购一家上市公司,更重要的是,这些自负的狂人们,将不得不找到一种合作方式。

然而,如果有人能打破传统,那可能就是Rappaport。Wiz创下了最快增长的网络安全公司纪录。成立仅两年时,Wiz去年实现了1亿美元的年销售额;在今年2月的最后一轮融资中,Wiz估值达到100亿美元,其年销售额已达到2亿美元,据估计,到年底可能会达到3亿美元。

这笔交易意味着一个创立仅43个月的初创公司要吞并一家已有十年历史的厂商,后者的员工人数超过其两倍,ARR收入是其三倍。这笔交易将与Okta于2021年5月以65亿美元收购Auth0一样,成为纯网络安全厂商所完成的最大收购交易,并且Wiz将需要寻求外部融资。

Wiz的动力何在

Rappaport要打破另一个记录,那就是在未来两年内将Wiz带到华尔街,前提是其年收入达到十亿美元并实现盈利。仅仅通过Wiz目前的有机增长几乎是不可能完成,阻碍在于不仅仅是继续扩大客户群的困难,还有Wiz自身的能力问题,尽管高科技行业增长放缓,但Wiz仍在努力吸引大量优质人才。即使在今天,公司仍有数十个未填补的职位,通过收购SentinelOne,Wiz可以将其技术人员纳入自己的团队。对于那些不涉及产品核心技术和营销的其他员工,前途则可能较为严峻。

毕竟,尽管存在显著的财务障碍,潜在的技术协同效应同样也是显而易见的。

据IDC的数据,SentinelOne是该行业增长第二快的终端安全供应商,仅次于微软,2022年销售额增长84.5%。与此同时,由于其强大的基于云原生的应用保护平台和企业客户群,Wiz成为了全球估值最高的风险投资支持的安全公司。

Wiz和SentinelOne在技术上几乎完美地互补,自去年3月以来,它们一直在战略合作中提供综合的云安全解决方案。SentinelOne专注于保护连接到企业云的终端设备,如计算机和智能手机,而Wiz将安全性延伸到云本身。按照两者当前的收入速度,它们已经接近Rappaport的十亿美元目标,剩下的就是提高SentinelOne的盈利能力,后者被认为是网络市场中最赔钱的公司之一。两家公司共同可以占据相当大的云安全市场份额,尽管这个领域一直备受关注,但仅有10%的组织完全采用了云安全,因此增长潜力仍然巨大。

理解Wiz面临的挑战有多大,我们需要考虑网络市场中正在发生的剧变。仅在一周前,Palo Alto 发布了其财务报告,数据稳健之外,真正的启示来自公司高管所做的附带的134张幻灯片演示。Palo Alto 提出的最令人震惊的数字是75,即组织目前平均使用的网络解决方案数量。这是一个庞大的数字,没有任何CISO或组织内的安全副总裁可以合理地管理。

经过多年的分散,网络安全领域正处于变革的边缘。当资金充裕、乐观情绪盛行时,组织中的安全经理毫不犹豫地尝试了无数初创公司提供的新解决方案。结果,组织发现自己配备了数十种通常不能有效通信的解决方案。与此同时,宏观经济形势发生了变化,需要财务纪律和资源最大化利用。这些深刻的转变塑造了网络解决方案提供商的方向——整合。

Wiz的一名发言人表示,公司“已经公开讨论了收购的可能性”,并补充说“我们之前提到过收购公司的可能性,并在不断评估不断演变的市场,努力成为全球最大的云安全公司。不同的公司拥有与 Wiz 互补的技术,有可能使我们提供更广泛的产品平台。毫无疑问,SentinelOne 是全球最成功的网络安全公司之一,在过去几年中,我们一直在关注他们的进展。“

单一厂商CNAPP/XDR的力量

将2月估值达到100亿美元的Wiz与据称不愿考虑低于60亿美元的SentinelOne合并,将创造出全球最有价值的纯粹网络安全供应商之一,估值可能与Zscaler或Check Point相当,仅有Palo Alto Networks、Fortinet和CrowdStrike的市值可以远远超过Wiz-SentinelOne。

Wiz在竞购SentinelOne时可能会面临来自私募股权公司和一些业内领先的网络安全供应商的激烈竞争,他们可能不希望看到Wiz-SentinelOne这一联合体。领先的XDR供应商,如微软和CrowdStrike,以及领先的CNAPP公司,如Palo Alto Networks,都拥有比Wiz更深厚的资金实力,可能会对其计划造成阻碍。

如今业界最全面的XDR和CNAPP联合平台很可能来自Palo Alto Networks。2022年,该公司的终端安全销售增长了61.5%,云工作负载安全业务增长了58.4%。该公司通过并购构建了其Prisma Cloud平台,并被Forrester评为仅次于Trend Micro和Microsoft的强大XDR表现者。如果Wiz-SentinelOne出现,将是一位强大的竞争对手。

将领先的XDR和CNAPP通过收购合并的益处,SentinelOne也早认识到了,据报道,他们在2021年底与Orca Security进行了谈判,约定了25亿美元的收购金额。但由于SentinelOne的股价大幅下跌,这笔交易破裂了,该公司的股价今天交易价格比其76.30美元的历史最高价低近80%。

没钱,没办法。

从创纪录的IPO到卖身

经济下滑严重打击了高增长但高度不盈利的公司,SentinelOne就是如此。今年6月,SentinelOne因为消耗型定价产品的数据使用显著下降,导致收入不达预期,而裁员100人。SentinelOne的股票表现不佳,高管团队遭受了重大人员流失。总裁Nicholas Warner在公司工作近5年半后于11月辞职,而首席营销官Daniel Bernard和首席产品官Raj Rajamani则在1月份加入主要竞争对手CrowdStrike,两人在SentinelOne各自工作了五年。

Tomer Weingarten, co-founder and CEO, SentinelOne

如果被收购,可能会加速高管的离职。就冲这一点,或许管理团队就很不开心。

像Thoma Bravo这样的资本巨头可能会维持联合创始人、总裁兼CEO Tomer Weingarten(40岁)和首席财务官David Bernhardt(48岁)的职位,而像Wiz这样的战略买家可能会进一步进行高管层的变革,以避免高管职位重复。

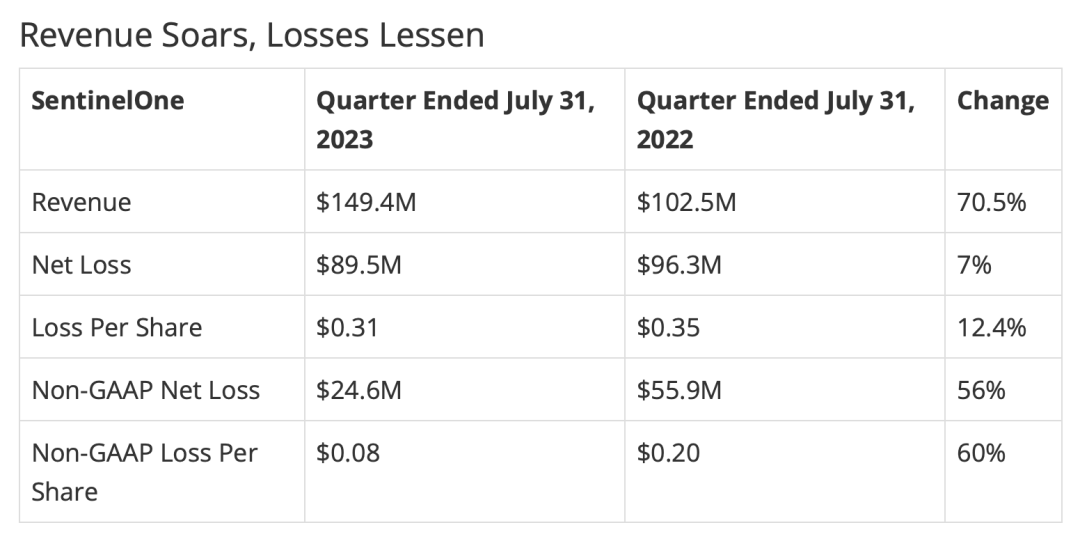

Weingarten和SentinelOne的老员工们也已获得了大笔现金,准备好转向下一个创业项目。对Weingarten来说,压垮的最后一根稻草是SentinelOne今年6月发布的最新一份财务报告,该报告严重未达预期,降低了未来的预期。尽管增长迅猛,SentinelOne在改善运营绩效方面一直面临困境,导致巨额亏损和负面现金流。对于私有创业公司来说,这种情况可能更容易原谅,但在华尔街的当下时代,这显然不太能被接受。

此外,在这些报告中,SentinelOne出现了会计错误,凸显了一家私有公司可以满足年度重复收入(ARR)和实际收入之间的差距。客户减少了对SentinelOne解决方案的使用,迫使公司对其报告进行事后纠正。这一事件导致SentinelOne的股价在一天内下跌了36%,此后,它实际上一直处于待命状态,也导致其员工数量减少了5%。

还存在哪些可能障碍?

资金是一方面。

Wiz已经在朝这个方向迈进,公司的一位小投资者有意增加他们的持股比例,并提出了为Wiz进行一轮融资,以提供所需金额来收购SentinelOne。这个实体是大型欧洲投资基金Index Ventures,该基金在过去一年里在以色列的存在逐渐增加。该基金在其存在期间筹集了120亿美元,负责领导这一努力的人是Shardul Shah,他过去多次被评选为全球100位最佳风险投资家(Midas List)之一。Shah从Adallum时代开始就一直与Rappaport并肩,他是鼓励他离开微软创立Wiz的人之一,他对Wiz进行了投资,并在董事会任职。

心态是另一方面。

除了金融层面的障碍外,心理障碍同样重要,过去阻碍了许多交易,那就是SentinelOne创始人兼CEO Tomer Weingarten是否愿意将他的公司卖给Rapaport及其团队。在网络市场中,他们被称为一支紧密团结的群体,自从在8200和81部队服役以来一直如此。Weingarten已经实现了创办公司、将其发展成为独角兽,并实现在华尔街上市的宏伟目标,这也是网络安全历史上最大的IPO之一,市值达到90亿美元。面对新的现实,他可能会感到难以接受,尤其是考虑到SentinelOne曾在高峰时达到了200亿美元的估值,甚至超过了Check Point。然而,接近SentinelOne的人表示,自从公司上市以来,Weingarten已经有些疲惫,尤其是因为他成为了管理投资者期望的责任人。

未来命运由资本掌握

颇具戏剧性的是,就在Wiz表示有意收购SentinelOne这一消息传出几天后,便有报道称SentinelOne的管理层对此消息的泄露感到愤怒,取消了与Wiz的商业合作协议,距离双方签署这一协议仅过去了六个月。

而在SentinelOne公布强于预期的第二财季业绩后,其首席执行官Tomer Weingarten更是在接受CNBC采访时表示,公司不会出售。“显然,市场上有大量令人难以置信的谣言和猜测,从我们的数据中你可以很容易地看出,我们是一家高增长、高绩效的公司。我们只专注于自己个人的道路,现在对我们而言,我们只是尽所能来推动我们的创新,保护我们的客户。”Weingarten说道。他认为,做到这一点的最佳方法是继续成为一家公开交易的独立公司。

SentinelOne接连的两个动作似乎已为本次被收购表态,但其命运最终掌握在公司最大的投资者手中。私募股权公司Insight Partners、风险投资公司Redpoint Ventures和Weingarten分别持有公司股份的47.66%、22.89%和13.03%。Insight还与投资公司Greenoaks共同领导了Wiz在2021年秋季的2500万美元C轮融资,使其估值达到60亿美元。

众多的利益相关方,上万个心眼子。许多观察家和该领域的竞争对手无疑在密切关注,看看各方的博弈影响是否足以推动这项收购完成。

Show Must Go On!

后续将如何发展?我们将持续跟进报道。

如果这次并购真的成了,无论未来发展企业如何,都会是一个教科书级的案例。

相关链接:

https://www.databreachtoday.com/blogs/a-wiz-sentinelone-deal-makes-sense-might-not-p-3499

https://www.calcalistech.com/ctechnews/article/syhuvtwph

https://en.globes.co.il/en/article-after-merger-reports-sentinelone-ends-wiz-collaboration-1001456528

https://www.calcalistech.com/ctechnews/article/hk4tlvh62

https://www.cnbc.com/2023/08/31/sentinelone-ceo-says-the-cybersecurity-company-is-not-for-sale.html

https://www.inforisktoday.com/sentinelone-ceo-on-wiz-ma-pure-speculation-on-their-part-a-22985

声明:本文来自安全喵喵站,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。