Mastercard斥资 26.5 亿美元收购一家网络安全公司。

他们对 Recorded Future 的收购乍看起来可能令人惊讶。但一旦深入了解细节,就会发现其意义深远。

金融服务和网络安全行业早已融合。此次收购既是另一个里程碑,也是未来发展的预演。

二阶和三阶的传递效应可能更加重要。这笔交易的独特结构为我们提供了一些线索,让我们了解行业其他处于后期阶段的公司,接下来可能会发生什么。

对于金融服务和其他网络安全领域来说,"Mastercard- Recorded Future ",实际上只是一个开端。

要了解未来,我们需要从过去开始。让我们来谈谈金融服务和网络安全之间已经发生了多少融合。

过去:金融服务融合已经开始

金融服务与网络安全的融合已有二十多年的历史。

我所说的金融服务公司并不只是花钱购买网络安全产品和服务。他们确实在网络安全上花费了大量资金,但你可能已经知道了。

你(和我)可能还没有完全意识到,有多少金融服务公司是网络安全公司的积极战略收购者。

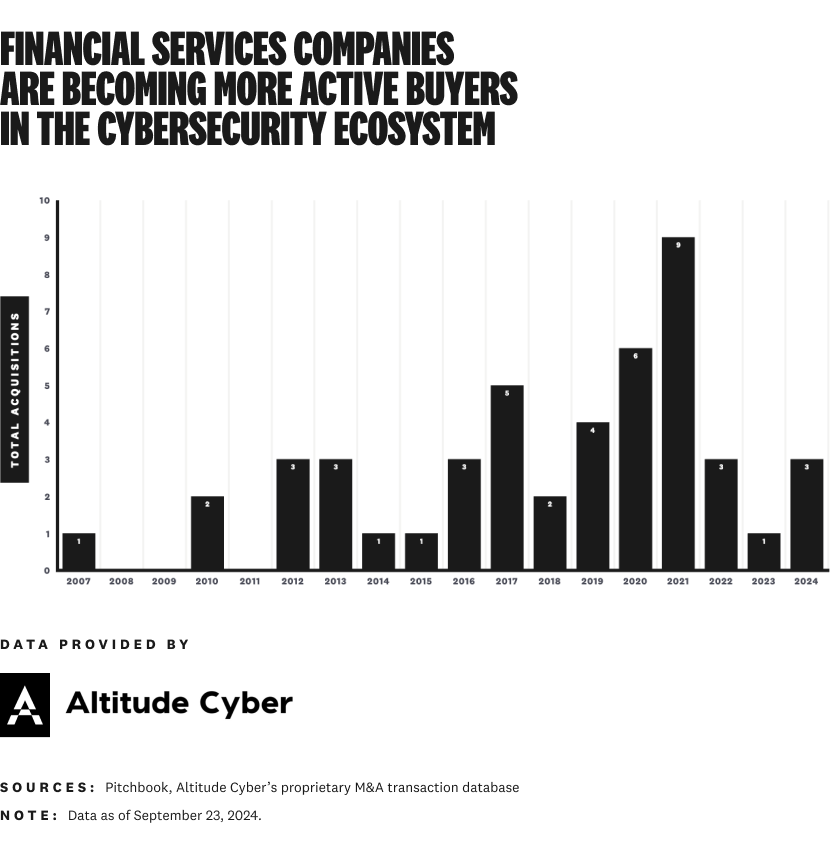

Altitude Cyber 追踪了自 2007 年以来 17 家金融服务收购方进行的 47 笔网络安全相关交易,披露的交易价值超过 105 亿美元。以下是数据(暂不包括Mastercard):

六项交易超过 5 亿美元,两项超过 10 亿美元。再加上穆迪对 BitSight 的 2.5 亿美元战略投资,您就可以真正了解网络安全、风险和欺诈对金融服务公司的战略意义了。

自 2020 年以来,金融服务业与网络安全相关的收购趋势逐渐加快,在这十年间,网络安全相关的收购占总交易量的 47%,占披露金额的 79%:

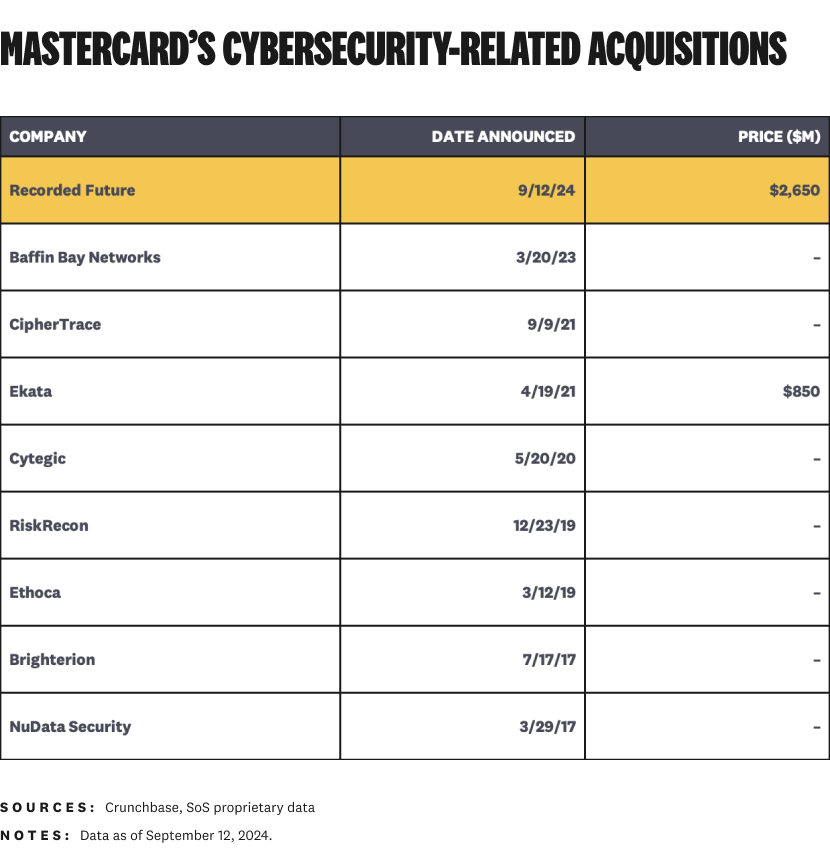

但没有哪家金融服务公司比Mastercard更积极地购买网络安全产品。

自 2017 年起,他们就正式成立了网络安全业务部门。早在正式成立之前,Mastercard在该行业的参与度就很高。

Mastercard已经增加了身份验证(Ekata)、行为分析(NuData)、第三方风险(RiskRecon)、外部威胁情报(Recorded Future)等功能。

加上 Recorded Future,Mastercard目前共有 9 项收购,披露价值超过 30 亿美元:

注:强调 "网络安全相关"。交易包括欺诈、风险和其他您所期望的全球最大金融服务公司之一的邻近事项。

Recorded Future 是Mastercard迄今为止披露的最大一笔收购,无论是否涉及网络安全。这一举动表明,他们在追求更大的目标。这也向我们展示了当战略重点完全一致时的可能性。

让我们回到当下,探究Mastercard的网络安全战略对 "Recorded Future "及未来的影响。

现在:为什么网络安全对Mastercard具有战略意义

在收购后接受采访时,Mastercard执行副总裁兼安全解决方案主管Johan Gerber非常坦诚和直接地阐述了收购 Recorded Future 的战略理由,以及Mastercard其他网络安全产品组合的长期游戏计划。

Gerber 毫不怀疑Mastercard面临的问题的严重性:

"作为支付行业,你们是最受攻击的行业之一。任何想要钱的人都会来找你。"

这乍听之下可能不足为奇,但要理解问题的严重性却出乎意料地困难。

Verizon 的《数据泄露调查报告》(Data Breach Investigations Report,DBIR)已连续 16 年记录数据泄露和威胁行为者的活动。95%(!!!)的数据泄露威胁行为者的动机与经济有关。

多年来一直如此。其他任何东西都无法与之相提并论。

与此同时,对于Mastercard(以及支付处理商、银行、电子商务等整个生态系统)来说,数字交易量也在不断增长。据估计,数字交易量目前占Mastercard总交易量的 30-40%。

如果把世界上所有的公司都映射到一个飞镖盘上,Mastercard就位于靶心的中心。

这就引出了问题的陈述。还是Johan Gerber的话:

"我们如何不断提高支付安全水平?"

这里的 "不断 "一词很能说明问题。攻击是持续不断的。这种情况永远不会改变。Mastercard没有自满,而是选择不断提高安全标准......持续。

这就是Mastercard战略的迷人之处。他们的利益远不止于确保自己公司和客户的安全。在为整个支付生态系统创造价值方面,Mastercard处于极其独特的地位。

这里更大的机会在于伴生价值。当然,Mastercard是地球上受攻击最多的实体之一,这的确令人遗憾,但这也意味着他们拥有大量的交易数据和第一方欺诈数据。

Mastercard的网络安全、风险和欺诈产品组合使其成为一项功能,而非缺陷。Ekata 和 RiskRecon 就是很好的例子,说明Mastercard已经在利用其规模的优势和劣势,进行垂直整合并销售自己的锯末。

价值链的第一部分从新账户开始。当有人想使用某个身份并开设账户时,Ekata 会验证其身份,并使用欺诈数据来显示该尝试是真实的还是欺诈性的。

通过 RiskRecon,他们每十天对整个支付生态系统(银行、处理商以及与之相关的所有人)进行评分。当发现严重风险时,直接受影响方和受影响的第三方都会收到通知。

从账户创建到结算,"Recorded Future "几乎支撑着Mastercard交易和欺诈防范流程的每一个步骤。在Mastercard专有数据的基础上增加外部威胁情报,无论对内部还是对客户都有巨大的潜在好处。

Mastercard的欺诈和交易数据为 Recorded Future 带来了战略价值,这是一个不太明显的优势。完全拥有该公司后,Mastercard可以共享专有数据,而这是单独合作难以做到的。这为 Recorded Future 和Mastercard创造了独特的护城河,尤其是与金融相关的威胁情报。

Mastercard-Recorded Future 的真正意义远不止一次收购。让我来解释一下原因。

未来:这对网络安全行业的其他公司意味着什么?

Mastercard-Recorded Future 只是其中一个例子,但像这样的好交易会对整个行业产生巨大影响。我认为这对整个生态系统中的战略买家、投资者和处于后期阶段的公司来说都是一盏明灯。

正在进行IPO的网络安全公司

Recorded Future 是一个有希望的 IPO 候选公司,尤其是按照历史公开市场标准,对于网络安全相关公司而言。也许不是最优秀的,但绝对是可行的。

他们的收入约为 3-4 亿美元,远高于其他 30 家网络安全相关公司在 2012 年至 2022 年间上市所需的约 1.75 亿美元收入规模。

目前,网络安全领域大约有 20-30 家其他私营公司的收入在 2.5-5 亿美元之间(包括风险投资和私募股权投资)。这是一个巨大的积压--自ForgeRock上市几乎整整三年以来,我们还没有一家纯粹的网络安全公司进行过传统的IPO。

一些筹备中的公司将成功上市,但不是所有 20-30 家公司。这意味着其余的公司要么(a)筹集资金/债务,以延长其运行时间并扩大规模;要么(b)直接出售给战略买家;要么(c)将多数股权或全部股权出售给成长型股权或私募股权买家(Recorded Future 就是这样做的)。

如果像 Recorded Future 这样高质量、有规模的网络安全公司愿意以合理的收入倍数出售,我们将看到更多的战略收购,而更少的IPO。

网络安全领域的战略买家

如果(a)网络安全与一切不断融合,以及(b)更多网络安全领域以外的公司将安全视为战略,我们将看到更多像Mastercard这样的 "非传统 "战略买家。

Mastercard和VISA是全球约 20 家最有价值的上市公司中的两家,截至目前的估值分别为 4,489 亿美元和 5,240 亿美元。规模如此庞大的公司进行巨额收购就像在 Nordstrom Rack 购物一样。

随着安全对于网络安全和大型科技公司以外的公司变得越来越具有战略重要性,有能力进行 10 亿美元以上收购的潜在买家群体也变得越来越大。有 100 多家风险投资和私募股权投资支持的公司估值达到或超过 10 亿美元(纸面上),我们需要尽可能多的战略买家。

这笔交易的收入倍数约为 8-9 倍,看起来比较合理,恰好是当今公开市场网络安全公司的平均水平(高于 Rubrik 今年早些时候约 6 倍的IPO)。

每个人都想要像Wiz几乎拿到的40-50倍的倍数,但找到一个愿意为一家已扩展的公司支付这么高价的战略买家是极为罕见的。以8-9倍的收入倍数退出,目前已经是一个相当不错的结果,对更多的战略买家来说,这也是一个合理的数字。

增长型股权

这笔交易中一个容易被忽略的细节是,Recorded Future 在 2019 年以 7.8 亿美元的价格将大部分股权出售给了 Insight Partners。他们并没有等待并最终募集到2020年初风险投资时代的巨额资金并试图上市,而是出售了公司的大部分股份--这是一次非常好的退出,但在当时并不典型。

这次交易之后,Insight Partners 和 Recorded Future 的蓝图可能会变得更加常见。出售给 Insight Partners 是一项极具战略意义的举措,而不是为了拯救公司而孤注一掷。Recorded Future 联合创始人兼CEO Christopher Ahlberg当时解释道:

"有了单一股东,只要保持一致,就能更有效地执行。"

Recorded Future 在下一阶段的发展中需要一个战略合作伙伴,而 Insight Partners 显然是他们的最佳选择。

类似的情况在过去也曾发生过,并取得了类似的良好效果。Thoma Bravo 与 SailPoint 的交易(第一笔交易),以及 Vista Equity Partners 与 Ping Identity 和 JAMF 的交易就是几个例子(尽管并不完全相同)。

这种模式在今天这样的市场条件下尤其有效。它能提供短期流动性,最终促进IPO或战略收购。当次规模IPO不可行时,成长股本或私募股权支持对许多处于后期阶段的公司来说将是一个很有吸引力的选择。

融合、纵向一体化和退出

这里发生了很多事情,远远超出了单笔交易的表面现象。

金融服务与网络安全、风险和欺诈融合的历史和加速趋势值得关注。正如Johan Gerber所说,"网络和欺诈之间的界限正在模糊"。

Mastercard将继续垂直整合网络安全、风险、隐私和信任等整个生态系统的各个组成部分,因为他们的战略重点越来越清晰。

一旦 Recorded Future 及其约 3 亿至 4 亿美元的年收入总额完成结算,他们的网络安全和客户体验解决方案业务的收入将达到数亿美元。

对于网络安全行业的其他企业来说,这笔交易既是一次胜利,也是一次深刻的提醒,告诉我们要取得成功是多么困难。

有时,最好的战略是收购。

这对双方都非常有意义。

原文链接:

https://strategyofsecurity.com/the-strategic-impact-of-mastercards-recorded-future-acquisition/

声明:本文来自安全喵喵站,版权归作者所有。文章内容仅代表作者独立观点,不代表安全内参立场,转载目的在于传递更多信息。如有侵权,请联系 anquanneican@163.com。